Đăng nhập

SẼ MỞ CƠ CHẾ RẮN QUẢN LÝ NGÂN HÀNG THƯƠNG MẠI 2017

Ngân hàng Nhà nước đưa ra nhiều cơ chế rắn để quản lý hệ thống trong năm nay...

Năm 2017, Ngân hàng Nhà nước có thể sẽ bắt buộc một số trường hợp cần thiết phải tăng vốn điều lệ.

Cùng với Chỉ thị số 01, Thống đốc Ngân hàng Nhà nước vừa ban hành thêm Chỉ thị số 02, tập trung cụ thể hơn vào mục tiêu tăng cường an toàn hệ thống, tái cơ cấu và xử lý nợ xấu.

Có những nội dung lớn trong Chỉ thị 02 đã thực hiện những năm gần đây, từng có phản ứng trái chiều trong hệ thống. Và có những định hướng mới, yêu cầu mới dự kiến sẽ tạo sức nặng ảnh hưởng.

“Canh kho” lợi nhuận

Thống đốc nêu rõ quan điểm của Ngân hàng Nhà nước trong chỉ thị: “Kiểm soát việc phân phối lợi nhuận của các tổ chức tín dụng”.

Cơ chế trên từng thu hút sự chú ý của thị trường vào đầu năm 2012, như một biện pháp hành chính, rắn và từng có phản ứng trong hệ thống khi xem đây là sự can thiệp quá sâu vào hoạt động của các ngân hàng thương mại.

Cụ thể, từ đầu 2012, Ngân hàng Nhà nước trực tiếp can thiệp việc phân phối lợi nhuận của các ngân hàng thương mại qua xét duyệt chính sách cổ tức từng thành viên. Hàng năm, mỗi nhà băng chỉ được cơ quan này cho chi trả một tỷ lệ cổ tức nhất định, hoặc có thể bị chặn không được chi trả.

Từ đó đến nay, cơ chế “canh kho” này được áp dụng chặt chẽ, nhiều nhà băng có lãi những không được chia cổ tức, hoặc chỉ được chia với tỷ lệ rất thấp từ 3-4%...

Chặt hơn nữa, Ngân hàng Nhà nước cũng giám sát cả cơ chế tăng lương, thưởng cho lãnh đạo, cán bộ quản lý của các ngân hàng thương mại hàng năm.

Dù có những phản ánh và quan ngại về sự can thiệp quá sâu vào “tài chính nội bộ” của các thành viên, nhưng Ngân hàng Nhà nước vẫn nhất quán thực hiện cơ chế trên, thậm chí chặt chẽ hơn trong năm 2017, vì lý do cần cho an toàn hệ thống.

Lãnh đạo Ngân hàng Nhà nước từng giải thích, trước đây, hầu hết các ngân hàng thương mại cứ có lãi là chia hết, trong khi trích lập dự phòng không đầy đủ, nợ xấu vẫn còn che giấu, lẩn khuất hoặc chưa được nhận diện đầy đủ, dẫn tới rủi ro tích tụ trong khi tấm đệm dự phòng thiếu nguồn bồi đắp tương xứng. Theo đó, nhà quản lý phải giám sát chặt việc chia lãi, với điều kiện chỉ được chia sau khi đã đảm bảo gia cố các chỉ tiêu an toàn.

Năm 2017, cơ chế và quan điểm trên tiếp tục được Thống đốc nhấn mạnh và diễn giải chặt chẽ hơn nữa: “Kiên quyết xử lý những tổ chức tín dụng có nợ xấu lớn không tích cực xử lý nợ xấu, tổ chức tín dụng không thực hiện phân loại nợ và trích lập dự phòng rủi ro đầy đủ theo quy định của pháp luật”.

Sự kiên quyết đó gắn ở các chế tài: với những tổ chức tín dụng trên, Ngân hàng Nhà nước sẽ không xem xét, chấp thuận mở mới chi nhánh, phòng giao dịch, máy rút tiền tự động, văn phòng đại diện, hạn chế tạm ứng, chia cổ tức, lợi nhuận cho các cổ đông, thành viên góp vốn và áp dụng các biện pháp khác theo quy định của pháp luật Việt Nam.

Cùng đó, Thống đốc yêu cầu các tổ chức tín dụng rà soát, tiết giảm các chi phí hoạt động và tập trung mọi nguồn lực cho việc xử lý nợ xấu trong năm 2017.

Những tổ chức tín dụng có nợ xấu lớn, chưa trích lập dự phòng rủi ro đầy đủ, hiệu quả kinh doanh thấp phải kiểm soát chặt chẽ và tiết giảm các chi phí quản lý, chi phí hoạt động; không thực hiện tăng tiền lương, thưởng, thù lao, đặc biệt là đối với cán bộ lãnh đạo, quản lý; giảm hoặc không tạm ứng, không chia cổ tức, lợi nhuận cho cổ đông, thành viên góp vốn.

Có thể bắt buộc tăng vốn

Như cơ chế trên, năm 2017 Ngân hàng Nhà nước tiếp tục áp chỉ tiêu tăng trưởng tín dụng tới từng thành viên. Cơ chế này cũng từng có quan ngại trước đây, về can thiệp mạnh và gây ngột ngạt trong điều kiện kinh doanh của các ngân hàng thương mại.

Tuy nhiên, một lần nữa nhà điều hành lý giải việc giao chỉ tiêu này nhằm kiểm soát tốc độ tăng trưởng tín dụng phù hợp với quy mô, cơ cấu nguồn vốn và năng lực quản trị rủi ro của mỗi thành viên, hạn chế tình trạng tăng trưởng tín dụng “tự phát”, mạnh ai nấy tăng trước đây.

Đáng chú ý, cũng như đề cập trong Chỉ thị số 01, tại Chỉ thị 02, Thống đốc tiếp tục nêu định hướng sẽ đặt ra yêu cầu nâng cao các tiêu chuẩn an toàn trong hoạt động của các ngân hàng thương mại, nâng cao năng lực tài chính để chuẩn bị cho những chuẩn mới.

Hiện chưa có định hướng cụ thể, nhưng có thể dự tính các giới hạn trong cho vay, hệ số an toàn vốn, hệ số rủi ro tín dụng… sẽ được xem xét điều chỉnh theo mục tiêu trên.

Trong chỉ thị cũng nêu một hướng mở, Ngân hàng Nhà nước khuyến khích các ngân hàng thương mại tăng vốn điều lệ, và trong trường hợp cần thiết sẽ bắt buộc tăng vốn đề nâng cao năng lực tài chính và mức độ an toàn hoạt động. Yêu cầu tăng vốn này cũng được nêu rõ ở khối ngân hàng thương mại Nhà nước năm nay.

Những cơ chế và yêu cầu trên được xem là góp phần tạo nền tảng cho quá trình tái cơ cấu hệ thống. Còn cụ thể, Chỉ thị 02 cũng đặt yêu cầu và tình huống cho các trường hợp không triển khai được tái cơ cấu, hoặc tái cơ cấu không hiệu quả.

“Tổ chức tín dụng không đáp ứng được các chuẩn mực an toàn, không có phương án cơ cấu lại khả thi hoặc không thực hiện được phương án cơ cấu lại được phê duyệt sẽ buộc phải áp dụng các biện pháp can thiệp xử lý của Nhà nước thông qua sáp nhập, hợp nhất, mua lại và bằng một số biện pháp khác phù hợp với cơ chế thị trường trên nguyên tắc thận trọng, bảo đảm quyền lợi của người gửi tiền và giữ vững sự ổn định, an toàn hệ thống”, Chỉ thị 02 nêu rõ.

Ngoài ra, Ngân hàng Nhà nước cũng cho biết, tới đây sẽ kiểm soát chặt chẽ việc cấp phép mở rộng mạng lưới của các ngân hàng thương mại; xây dựng và triển khai tiêu chí cấp phép mới đối với một số loại hình tổ chức tín dụng theo hướng chặt chẽ hơn, phù hợp với điều kiện thực tế trong nước và các cam kết quốc tế.

MINH ĐỨC (vneconomy)

Tin tức mới

Tin tức mới

Tin tức mới THẮM TÌNH HỮU NGHỊ VIỆT NAM – RUMANI TRONG BUỔI GẶP MẶT TẠI HÒA BÌNH

Ngày 31/1/2026, trong không gian ấm cúng tại khu du lịch Đồi Hầu (Lương Sơn, Hòa Bình), Hội Hữu nghị Việt Nam – Rumani đã tổ chức buổi gặp mặt thân mật chào đón và chúc mừng sinh nhật ông Mihai Condescu – Chủ tịch Hội Hữu nghị Bông Sen (Rumani – Việt Nam)

Tin tức mới

Tin tức mới Ra mắt Câu lạc bộ Di sản Áo dài Việt Nam tại Romania: Tôn vinh nét đẹp cội nguồn

Hội Phụ nữ VN tại Romania vừa ra mắt CLB Di sản Áo dài, đánh dấu mốc quan trọng trong quảng bá văn hóa Việt và kỷ niệm 75 năm quan hệ ngoại giao Việt Nam - Romania. Sự kiện thu hút đông đảo kiều bào với các màn trình diễn áo dài đặc sắc và hoạt động quyên

Tin tức mới

Tin tức mới Chúc Mừng Quốc Khánh Rumani (1/12) - Ngày Đại Thống Nhất Vĩ Đại! La Mulți Ani, România! Ziua Marii Uniri (1 Decembrie)

Hội Hữu nghị Việt Nam - Rumani trân trọng chúc mừng 107 năm Quốc khánh Rumani (1/12/1918) - Ngày Đại Thống Nhất. Ngày 1/12 là cột mốc lịch sử vĩ đại, đánh dấu sự đoàn kết và hoàn thành khát vọng thống nhất dân tộc Rumani. Asociația de Prietenie Vietnam

Tin tức mới

Tin tức mới Gặp gỡ hữu nghị kỷ niệm 75 năm quan hệ ngoại giao Việt Nam - Rumani (1950 - 2025) và 107 năm Quốc khánh Rumani (1918 - 2025)

Ngày 29/11/2025, tại Hà Nội, Hội Hữu nghị Việt Nam - Rumani đã tổ chức buổi gặp gỡ hữu nghị trọng thể để kỷ niệm 75 năm thiết lập quan hệ ngoại giao (1950 - 2025) và 107 năm Quốc khánh Rumani.

Tin tức mới

Tin tức mới Hội Hữu nghị Việt Nam - Rumani họp Ban Thường vụ mở rộng, rà soát hoạt động 2025 và triển khai kế hoạch năm 2026

Sáng 28/10/2025, Hội Hữu nghị Việt Nam - Rumani đã tổ chức thành công cuộc họp Ban Thường vụ mở rộng theo hình thức kết hợp trực tiếp và trực tuyến. Nhiều nội dung quan trọng đã được thảo luận, bao gồm công tác chuẩn bị cho Đại hội VIII của Hội (nhiệm kỳ

Tin tức mới

Tin tức mới "Việt Nam trong tôi": Việt Nam trong tim một người Ru-ma-ni

Bài dự thi "Việt Nam trong tôi": Việt Nam trong tim một người Ru-ma-ni, bài báo đăng trên báo điện tử Dân Việt ngày 17/8/2025. Bản tiếng Ru và tiếng Anh do chính tác giả dịch, lấy từ Facebook với sự đồng ý của tác giả.

Tin tức mới

Tin tức mới HỘI DOANH NGHIỆP VIỆT NAM TẠI ROMANIA NỖ LỰC CHUẨN BỊ CHO DIỄN ĐÀN DOANH NGHIỆP VIỆT KIỀU CHÂU ÂU LẦN THỨ 14

Ngày 13/07/2025 vừa qua, tại hội trường Đại sứ quán Việt Nam ở Bucharest, Hội Doanh nghiệp Việt Nam tại Romania (HDNVNTR) đã tổ chức cuộc họp mở rộng quan trọng nhằm đẩy mạnh công tác chuẩn bị cho Diễn đàn Doanh nghiệp Việt kiều châu Âu (DNVKCA) lần thứ 1

Tin tức mới

Tin tức mới Hội nghị VUFO: Chia sẻ thông tin trong tình hình mới và đẩy mạnh công tác đối ngoại nhân dân 6 tháng cuối năm.

Hội nghị VUFO: Chia sẻ thông tin trong tình hình mới và đẩy mạnh công tác đối ngoại nhân dân 6 tháng cuối năm.

Tin tức mới

Tin tức mới Hội Doanh nghiệp Việt Nam tại Rumani chính thức được công nhận pháp lý, đăng cai Diễn đàn Doanh nghiệp Việt Kiều Châu Âu 2025

Hội Doanh nghiệp Việt Nam tại Rumani (HDNVNTR) vừa đạt một cột mốc quan trọng khi chính thức được Nhà nước Rumani công nhận pháp lý dưới tên "Asociația Oamenilor de Afaceri Vietnamezi". Đây là một bước tiến lớn, khẳng định vị thế và tạo tiền đề vững chắc

Tin tức mới

Tin tức mới Kỷ niệm 75 năm Tình hữu nghị Việt Nam – Trung Đông Âu: Hội thảo ý nghĩa, Mở đường cho tương lai hợp tác bền vững

Ngày 26 tháng 6 năm 2025, trong không khí trang trọng và ấm cúng tại Nhà làm việc Bộ Ngoại giao, Hà Nội, Hội thảo "75 năm thiết lập quan hệ ngoại giao Việt Nam - các nước Trung Đông Âu: Thắt chặt tình hữu nghị, Tăng cường hợp tác, Hướng tới tương lai" đã

Tin tức mới

Tin tức mới Dấu ấn hợp tác văn hoá trong quan hệ song phương Việt Nam - Rumani

Những lớp người từng học tập, sống và làm việc tại Rumani chính là cầu nối bền vững, góp phần vun đắp cho mối quan hệ hữu nghị giữa hai dân tộc.

Tin tức mới

Tin tức mới Hòa nhạc Cello Fundamento 8: Dấu ấn 75 năm hữu nghị Việt Nam – Romania

Kỷ niệm 75 năm thiết lập quan hệ ngoại giao Việt Nam – Romania (1950 – 2025) đã được đánh dấu bằng một sự kiện âm nhạc đỉnh cao: Hòa nhạc Cello Fundamento 8. Diễn ra tại Nhà hát Lớn Hà Nội vào tối 23/5/2025.

Tin tức mới

Tin tức mới Tin Tổng Hợp: Cộng đồng Người Việt Nam tại Rumani Tiếp Tục Phát Triển và Gắn Kết

Hội Hữu nghị Việt Nam - Rumani trân trọng thông tin về những hoạt động nổi bật của cộng đồng người Việt Nam tại Rumani trong thời gian qua, thể hiện sự lớn mạnh, đoàn kết và hướng về quê hương đất nước.

Tin tức mới

Tin tức mới THÔNG BÁO VỀ KẾ HOẠCH TỔ CHỨC VÀ ĐĂNG KÝ THAM GIA ĐOÀN ĐI THĂM RUMANI NĂM 2025

THÔNG BÁO VỀ KẾ HOẠCH TỔ CHỨC VÀ ĐĂNG KÝ THAM GIA ĐOÀN ĐI THĂM RUMANI NĂM 2025 Thực hiện kế hoạch hoạt động năm 2025 của Hội Hữu nghị Việt Nam – Rumani (Hội), nhằm vun đắp tình hữu nghị, tăng cường sự hiểu biết lẫn nhau và thúc đẩy hợp tác giữa nhân d

Tin tức mới

Tin tức mới Hội Hữu nghị Việt Nam - Rumani: Tự hào đồng hành cùng 75 năm son sắt nghĩa tình

Nhân dịp kỷ niệm 75 năm thiết lập quan hệ ngoại giao Việt Nam - Rumani (3/2/1950 - 3/2/2025), Hội Hữu nghị Việt Nam - Rumani phối hợp với Liên hiệp các tổ chức hữu nghị Việt Nam và Đại sứ quán Rumani tại Việt Nam đã tổ chức buổi chia sẻ thông tin quan trọ

Tin tức mới

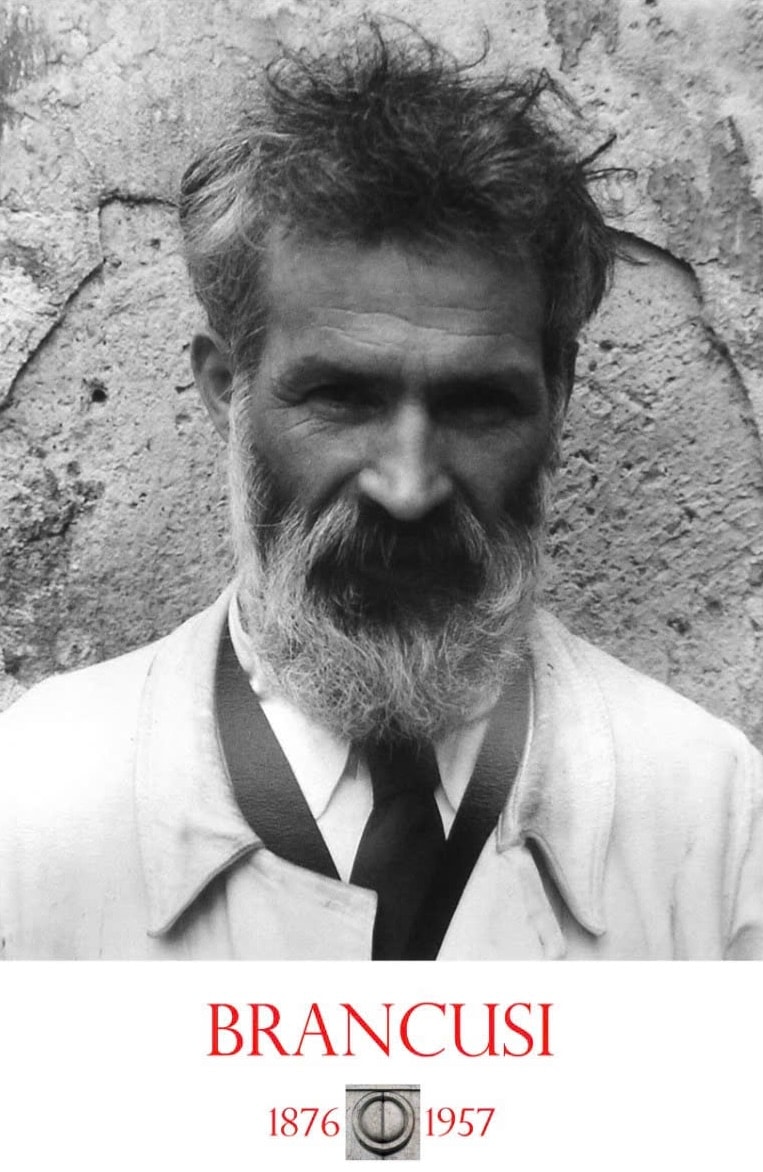

Tin tức mới Triển lãm ảnh "Constantin Brâncuşi, người tiên phong của chủ nghĩa hiện đại" kỷ niệm 75 năm quan hệ ngoại giao Việt Nam - Rumani

Nhân dịp kỷ niệm 75 năm thiết lập quan hệ ngoại giao Việt Nam - Rumani (1950-2025), Đại sứ quán Rumani tại Việt Nam tổ chức triển lãm ảnh "Constantin Brâncuşi, người tiên phong của chủ nghĩa hiện đại" nhằm giới thiệu đến công chúng Việt Nam về một trong n

Tin tức mới

Tin tức mới Hội Hữu nghị Việt Nam - Rumani đẩy mạnh hoạt động năm 2025

Ngày 19/3/2025, tại trụ sở Liên hiệp các tổ chức hữu nghị Việt Nam, Hội Hữu nghị Việt Nam - Rumani đã tổ chức Hội nghị Ban Thường vụ mở rộng. Tham dự có các thành viên Ban Lãnh đạo Hội, các ủy viên Ban Thường vụ và đại diện các chi hội địa phương, đại d

Tin tức mới

Tin tức mới Chào mừng kỷ niệm 75 năm quan hệ ngoại giao Việt Nam - Rumani

Ngày 03 tháng 02 năm 1950 đánh dấu một cột mốc quan trọng trong lịch sử quan hệ giữa Việt Nam và Rumani: hai quốc gia chính thức thiết lập quan hệ ngoại giao, mở ra một chương mới trong mối quan hệ hữu nghị và hợp tác giữa hai nước. Trong suốt 75 năm qua,

Tin tức mới

Tin tức mới Tin vui kép của Romania năm 2025: Chính thức gia nhập Schengen hoàn toàn và chính thức được Hoa Kỳ miễn thị thực du lịch cho công dân

Năm 2025 đánh dấu bước ngoặt quan trọng cho Romania khi nước này vừa chính thức gia nhập khu vực Schengen vào ngày 1/1, vừa được Hoa Kỳ đưa vào Chương trình Miễn Thị thực. Đây là tin vui kép, tạo điều kiện thuận lợi chưa từng có cho công dân Romania đi lạ

Tin tức mới

Tin tức mới Khai trương Hội Hữu nghị “Bông Sen” Rumani- Việt Nam (2011)

Ngày 25/8/2011, tại thành phố Timisoara, Rumani, một sự kiện đáng chú ý đã diễn ra: Lễ khai trương Hội Hữu nghị “Bông Sen” Rumani - Việt Nam. Sự kiện này đánh dấu một bước tiến mới trong việc củng cố và phát triển mối quan hệ hợp tác giữa hai nước

Tin tức mới

Tin tức mới Quan hệ Việt Nam - Rumani đang trải qua giai đoạn tươi đẹp và năng động nhất

Quan hệ Việt Nam - Rumani đang ở giai đoạn phát triển mạnh mẽ nhất. Đại sứ Rumani tại Việt Nam, bà Cristina Romila, đã khẳng định điều này trong buổi lễ kỷ niệm 106 năm Quốc khánh Rumani và hướng tới 75 năm thiết lập quan hệ ngoại giao giữa hai nước. B

Tin tức mới

Tin tức mới Gặp gỡ hữu nghị nhân kỷ niệm 106 năm Quốc khánh Rumani (2024)

Sáng 30/11, tại Hà Nội, Hội hữu nghị Việt Nam - Rumani tổ chức gặp gỡ hữu nghị nhân kỷ niệm 106 năm Quốc khánh Rumani (01/12/1918 - 01/12/2024) và hướng đến kỷ niệm 75 năm Ngày thiết lập quan hệ ngoại giao Việt Nam - Rumani (3/2/1950 - 3/2/2024).

Tin tức mới

Tin tức mới Gặp gỡ hữu nghị Việt Nam-Romania (30.11.2024)

Sáng 30-11, tại Hà Nội, Hội Hữu nghị Việt Nam-Romania tổ chức Gặp gỡ hữu nghị nhân kỷ niệm 106 năm Quốc khánh Romania (1-12-1918/1-12-2024) và hướng đến kỷ niệm 75 năm Ngày thiết lập quan hệ ngoại giao Việt Nam-Romania (3-2-1950/3-2-2025).

Tin tức mới

Tin tức mới Việt Nam, Romania hướng tới kỷ niệm 75 năm thiết lập quan hệ ngoại giao - Vietnam+ (30.11.2024)

Romania là một trong những nước thiết lập quan hệ ngoại giao sớm nhất với Việt Nam. Qua các thời kỳ lịch sử, quan hệ hai nước đã được mở rộng và đi vào chiều sâu trên nhiều lĩnh vực. Minh Thu - Vietnam+

Tin tức mới

Tin tức mới Thúc đẩy hợp tác hữu nghị Việt Nam - Rumani ngày càng phát triển (30.11.2024)

Sáng 30-11, tại Hà Nội, Liên hiệp các tổ chức hữu nghị Việt Nam, Hội hữu nghị Việt Nam - Rumani tổ chức Cuộc gặp gỡ hữu nghị Việt Nam – Rumani nhân kỷ niệm 106 năm Quốc khánh Rumani (1/12/1918 – 1/12/2024), hướng đến kỷ niệm 75 năm Ngày thiết lập quan hệ

Tin tức mới

Tin tức mới Củng cố tình hữu nghị Việt Nam - Romania, Tp. Hồ Chí Minh 26/11/2024

Chiều 26/11, Liên hiệp các tổ chức hữu nghị Thành phố Hồ Chí Minh tổ chức họp mặt kỷ niệm 106 năm ngày Quốc khánh Romania (1/12/1918 - 1/12/2024) và 10 năm thành lập Hội hữu nghị Việt Nam - Romania Thành phố Hồ Chí Minh.

Tin tức mới

Tin tức mới Gặp gỡ hữu nghị Việt Nam-Romania nhân kỷ niệm Quốc khánh Romania

Ngày 30/11, Hội Hữu nghị Việt Nam-Romania tổ chức Gặp gỡ hữu nghị nhân kỷ niệm 106 năm Quốc khánh Romania (1/12/1918-1/12/2024) và hướng đến kỷ niệm 75 năm Ngày thiết lập quan hệ ngoại giao Việt Nam-Romania (3/2/1950-3/2/2025).

Tin tức mới

Tin tức mới Họp BTV Hội - Thống nhất Họp mặt thường niên Hội ngày 30/11/2024

Ngày 30/10 vừa qua, Ban thường vụ Hội hữu nghị Việt Nam - Rumani đã tổ chức cuộc họp mở rộng để đánh giá kết quả hoạt động trong thời gian qua và lên kế hoạch cho những tháng cuối năm.

Tin tức mới

Tin tức mới Rumani thu hút sinh viên Việt Nam tại Ngày hội Du học Châu Âu 2024

Hà Nội, 20.10.2024 – Ngày hội Du học Châu Âu 2024 đã chính thức diễn ra tại Hà Nội, mang đến cơ hội tuyệt vời cho các bạn trẻ Việt Nam khám phá và tìm hiểu về các chương trình đào tạo chất lượng cao tại châu Âu. Đặc biệt, sự kiện năm nay ghi nhận sự tham

Tin tức mới

Tin tức mới Toạ đàm về hợp tác giữa Đại học Quốc gia Hà Nội và 8 Trường Đại học lớn của Rumani mở ra nhiều triển vọng mới

Sáng ngày 12/3, tại Đại học Quốc gia Hà Nội (ĐHQGHN), đã diễn ra cuộc toạ đàm về hợp tác giữa ĐHQGHN và 8 Trường Đại học lớn của Rumani. Tham dự hội thảo có Đại sứ đặc mệnh toàn quyền Rumani tại Việt Nam Cristina Romila, Chủ tịch Hội Hữu nghị Việt Nam - R

Tin tức mới

Tin tức mới Triển lãm du học Rumani thu hút đông đảo sinh viên Việt Nam

3/2024 các trường từ Rumani tham gia triển lãm du học quốc tế tại Việt Nam. Tham dự sự kiện có bà đại sứ Rumani tại Việt Nam và ông chủ tịch Hội Hữu nghị Việt Nam - Rumani.

Tin tức mới

Tin tức mới Bài viết của Đại học Xây dựng Bucharest nhân chuyến thăm của thủ tướng Phạm Minh Chính

Tin tức mới

Tin tức mới Chủ tịch Hội hữu nghị Việt Nam - Rumani Hồ Quang Lợi tham gia đoàn công tác của Thủ tướng Chính phủ Phạm Minh Chính thăm chính thức Rumani

Từ ngày 20/1 đến 23/1/ 2024, trong khuôn khổ của chuyến thăm Châu Âu, Chủ tịch Hội hữu nghị Việt Nam- Rumani Hồ Quang Lợi đã tham gia đoàn công tác của Thủ tướng Chính phủ Phạm Minh Chính thăm chính thức Rumani.

Tin tức mới

Tin tức mới Trường Đại học Kỹ thuật Xây dựng Bucharest tổ chức loạt sự kiện nhân dịp tiếp đón thủ tướng Phạm Minh Chính

Trường Đại học Kỹ thuật Xây dựng Bucharest đã tổ chức một loạt các sự kiện vào Chủ nhật, ngày 21 tháng 1, nhân dịp chuyến thăm của Ngài Phạm Minh Chính, Thủ tướng Việt Nam, một cựu sinh viên xuất sắc của trường (tốt nghiệp khóa 1984).

Tin tức mới

Tin tức mới Thủ tướng Phạm Minh Chính thăm, làm việc tại Đại học Kỹ thuật Xây dựng Bucharest

Chiều 21/1 theo giờ địa phương, trong chương trình chuyến thăm chính thức Romania, Thủ tướng Phạm Minh Chính đã có chuyến về thăm lại và làm việc rất xúc động tại trường Đại học Kỹ thuật Xây dựng Bucharest - một trong những trường đại học hàng đầu của Rom

Tin tức mới

Tin tức mới Thủ tưởng Phạm Minh Chính thăm chính thức Romania

Bài viết tổng hợp tin tức từ các báo đưa tin về chuyến thăm chính thức Romania của thủ tướng Phạm Minh Chính, tháng 01/2024.

Tin tức mới

Tin tức mới Quan hệ Việt Nam - Romania ngày càng phát triển sâu rộng

Tại buổi lễ kỷ niệm 105 năm Quốc khánh Romania (1/12/1918 - 1/12/2023) diễn ra tại Hà Nội ngày 26/11/2023, Đại sứ Rumani tại Việt Nam, bà Cristina Romila đã có bài phát biểu nhấn mạnh những thành tựu trong quan hệ giữa hai nước và bày tỏ mong muốn thúc đẩ

Tin tức mới

Tin tức mới Gặp gỡ hữu nghị nhân kỷ niệm 105 năm Quốc khánh Romania

Sáng ngày 26 tháng 11 năm 2023, tại Hà Nội, Hội hữu nghị Việt Nam-Romania đã tổ chức gặp gỡ hữu nghị nhân kỷ niệm 105 năm Quốc khánh Romania (1-12-1918/1-12-2023).

Tin tức mới

Tin tức mới BÀI PHÁT BIỂU CỦA CHỦ TỊCH HỘI HŨU NGHỊ VIỆT NAM- RUMANI HỒ QUANG LỢI TẠI CUỘC GẶP GỠ HỮU NGHỊ KỶ NIỆM 105 NĂM QUỐC KHÁNH RUMANI

BÀI PHÁT BIỂU CỦA CHỦ TỊCH HỘI HŨU NGHỊ VIỆT NAM- RUMANI HỒ QUANG LỢI TẠI CUỘC GẶP GỠ HỮU NGHỊ KỶ NIỆM 105 NĂM QUỐC KHÁNH RUMANI

Chi hội Dầu Khí tổ chức thành công cuộc gặp mặt thường niên lần thứ 7 tại Cửa Lò, Nghệ An (9/2023)

Chi hội Dầu Khí tổ chức thành công cuộc gặp mặt thường niên lần thứ 7 tại Cửa Lò, Nghệ An. Cuộc gặp mặt có sự tham gia của lãnh đạo Hội, lãnh đạo Chi Hội và đặc biệt là gần 100 hội viên đến từ mọi miền đất nước. Ngoài các hoạt động giao lưu văn nghệ, các

Tin tức mới

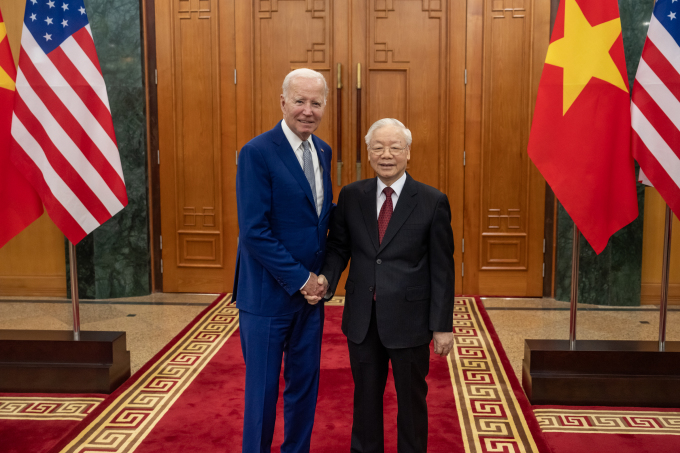

Tin tức mới TUYÊN BỐ CHUNG VỀ QUAN HỆ ĐỐI TÁC CHIẾN LƯỢC TOÀN DIỆN VIỆT - MỸ

Tổng Bí thư Nguyễn Phú Trọng và Tổng thống Joe Biden ra Tuyên bố chung về nâng cấp quan hệ Việt - Mỹ lên Đối tác Chiến lược Toàn diện, trong đó tập trung vào các lĩnh vực hợp tác cụ thể.

Tin tức mới

Tin tức mới Chủ tịch Hội Hữu nghị Việt Nam - Rumani làm khách mời tham dự Đại hội ĐBTQ lần IV của Hội Hữu nghị Việt Nam- Slovakia.

Ông Hồ Quang Lợi, chủ tịch Hội Hữu nghị Việt Nam - Rumani làm khách mời tham dự Đại hội Đại biểu toàn quốc lần IV của Hội Hữu nghị Việt Nam - Slovakia. Ngày 15.4.2023 tại Hà Nội

Tin tức mới

Tin tức mới Tăng trưởng xanh là cơ hội để trở thành quốc gia tiên phong khu vực

“Với Việt Nam, tăng trưởng xanh không chỉ là lựa chọn tất yếu mà còn là cơ hội để trở thành quốc gia tiên phong trong khu vực, bắt kịp xu thế phát triển của thế giới”, Bộ trưởng Bộ Kế hoạch và Đầu tư Nguyễn Chí Dũng nhấn mạnh…

Tin tức mới

Tin tức mới Phát triển nhà ở xã hội để giảm lệch pha cung-cầu

Phát triển nhà ở xã hội là mũi tên trúng nhiều đích, bởi nó vừa đáp ứng mục tiêu chiến lược của quốc gia giúp người dân có cơ hội cải thiện nhà ở, nhất là những người nghèo, người thu nhập thấp, lại vừa giúp thị trường bất động sản từng bước khắc phục đượ

Tin tức mới

Tin tức mới 93 MÙA XUÂN, ĐẢNG ĐƯA ĐẤT NƯỚC ĐI TỪ THẮNG LỢI NÀY ĐẾN THẮNG LỢI KHÁC

Năm nay, toàn Đảng, toàn dân và toàn quân ta kỷ niệm 93 năm Ngày thành lập Đảng Cộng sản Việt Nam. Sau khi ra đời, Đảng đã lãnh đạo nhân dân ta giành được những kỳ tích vĩ đại trong thế kỷ XX và hơn hai thập niên đầu thế kỷ XXI.

Tin tức mới

Tin tức mới KHÔNG HY SINH MÔI TRƯỜNG ĐỂ CHẠY THEO TĂNG TRƯỞNG KINH TẾ ĐƠN THUẦN

Đó là khẳng định của Thủ tướng Chính phủ Phạm Minh Chính tại Diễn đàn và Triển lãm Kinh tế Xanh (GEFE) 2022 được tổ chức sáng ngày 28/11/2022 tại TP. Thủ Đức (TP. Hồ Chí Minh).

Tin tức mới

Tin tức mới Cựu LHS Rumani khoá 1972 gặp mặt kỷ niệm 50 năm từ khi đi du học

Cựu LHS Rumani khoá 1972 gặp mặt kỷ niệm 50 năm từ khi đi du học - ngày 23&24 /9/2022 tại Ao Vua, Làng VHDL Các dân tộc Việt Nam.

Tin tức mới

Tin tức mới Đoàn công tác của trường Đại học Bách khoa Cluj-Napoca, Romania thăm và làm việc tại Việt Nam 2022

Đoàn công tác của trường Đại học Bách khoa Cluj-Napoca, Romania do GS. TS. Vasile Topa - hiệu trưởng nhà trường, đến thăm và làm việc tại Việt Nam từ 25.10.2022 đến 03.11.2022

Tin tức mới

Tin tức mới Buổi gặp mặt Chi hội Hữu nghị Trường Đại học Tổng hợp Bucaret (UB) - 09.10.2022

Ngày 9-10-2022, Chi hội Hữu nghị cựu sinh viên Đại học Tổng hợp Bucaret tổ chức gặp mặt tại Hà Nội.

Tin tức mới

Tin tức mới Buổi họp mặt và làm việc của Ban biên tập Website và Tập san 2022

Buổi họp mặt và làm việc của Ban biên tập Website và Tập san Hội Hữu nghị Việt Nam Rumani. Ngày 18/9/2022. Ngọc Khánh - Ba Đình - Hà Nội

Tin tức mới

Tin tức mới Lãnh đạo Hội Hữu nghị Việt Nam - Rumani tham dự Hội nghị toàn quốc công tác đối ngoại nhân dân của Liên hiệp các tổ chức hữu nghị Việt Nam năm 2022

Ngày 7/7, tại Cao Bằng, Liên hiệp các tổ chức hữu nghị Việt Nam phối hợp tổ chức Hội nghị toàn quốc công tác đối ngoại nhân dân năm 2022. Lãnh đạo Hội Hữu nghị Việt Nam - Rumani đã tham dự Hội nghị.

Tin tức mới

Tin tức mới THÔNG TIN VỀ XUẤT KHẨU LAO ĐỘNG ĐI RUMANI

Thị trường XKLD Rumani trong những năm gần đây bắt đầu sôi động. Lý do chính là người lao động có một môi trường làm việc của Châu Âu, mọi chế độ lương, phụ cấp rõ ràng và đảm bảo.

Tin tức mới

Tin tức mới KINH TẾ – XÃ HỘI THÁNG NĂM VÀ 5 THÁNG ĐẦU NĂM 2022 TIẾP TỤC KHỞI SẮC

Dịch Covid-19 về cơ bản được kiểm soát, hoạt động sản xuất kinh doanh đã trở lại trạng thái bình thường như trước khi dịch Covid-19 xuất hiện.

Tin tức mới

Tin tức mới NGHỊ QUYẾT ĐẠI HỘI ĐẠI BIỂU TOÀN QUỐC LẦN THỨ VII

Ngày 28 háng 11 năm 2021, Đại hội đại biểu toàn quốc lần thứ VII của Hội hữu nghị Việt Nam - Rumani được tổ chức tại Hà Nội.

Tin tức mới

Tin tức mới BÁO CÁO CÔNG TÁC KIỂM TRA NHIỆM KỲ VI (2016 – 2021) HỘI HỮU NGHỊ VIỆT NAM – RUMANI

Ban kiểm tra do Đại hội Hội hữu nghị Việt Nam – Rumani khóa VI bầu ra gồm 04 đồng chí. Trong quá trình hoạt động, Ban kiểm tra đã thực hiện công tác kiểm tra theo quy định. Nay xin báo cáo công tác kiểm tra nhiệm kỳ VI như sau:

Tin tức mới

Tin tức mới BÀI PHÁT BIỂU KHAI MẠC CỦA CHỦ TỊCH TỐNG VĂN NGA TẠI ĐẠI HỘI HỘI HỮU NGHỊ VIỆT NAM-RUMANI LẦN THỨ VII NHIỆM KỲ 2021-2026

Đại hội nhiệm kỳ VII Hội Hữu nghị Việt Nam-Rumani của chúng ta được tổ chức đúng vào dịp kỷ niệm 30 năm thành lập Hội.

Tin tức mới

Tin tức mới MỘT SỐ KẾT QUẢ HOẠT ĐỘNG CỦA HỘI HỮU NGHỊ VIỆT NAM - RUMANI NHIỆM KỲ VI ( 2016-2021)

Thực hiện phương hướng nhiệm vụ của Đại hội nhiệm kỳ VI (2016-2021) đã đề ra,

Tin tức mới

Tin tức mới HỘI HỮU NGHỊ VIỆT NAM – RUMANI VỚI BA SỰ KIỆN QUAN TRỌNG NĂM 2021

Cuối tháng 11 năm 2021, Hội Hữu nghị Việt Nam - Rumani đã tổ chức họp mặt để tiến hành ba sự kiện quan trọng

Tin tức mới

Tin tức mới ROMANIA VÀ VIỆT NAM, HỢP TÁC TOÀN DIỆN – TƯƠNG LAI VỮNG MẠNH

Hôm nay là ngày Quốc khánh Rumani lần thứ 103, BBT xin gửi tới ĐSQ Rumani lời chúc mừng tốt đẹp nhất.

Tin tức mới

Tin tức mới ĐAỊ HỘI ĐẠI BIỂU TOÀN QUỐC LẦN THỨ VII CỦA HỘI HỮU NGHỊ VIỆT NAM – RUMANI THÀNH CÔNG TỐT ĐẸP

Ngày 28/11, tại Hà Nội, Hội hữu nghị Việt Nam-Rumani tổ chức (trực tiếp và online) Đại hội Đại biểu toàn quốc lần thứ VII, gặp mặt Kỷ niệm 103 năm Quốc khánh Rumani (1/12/1918-1/12/2021) và Kỷ niệm 30 năm ngày thành lập Hội (9/11/1991-9/11/2021).

Tin tức mới

Tin tức mới THÔNG BÁO GIẤY MỜI DỰ ĐẠI HỘI ĐẠI BIỂU TOÀN QUỐC LẦN THỨ VII (ONLINE)

Kính mời: Các vị trong Ban Thường vụ, Ban Chấp hành Khóa VI, Đại biểu các Chi hội trực thuộc Hội Hữu nghị Việt Nam -Rumani

Tin tức mới

Tin tức mới THỦ TƯỚNG PHẠM MINH CHÍNH GẶP GỠ TỔNG THỐNG MỸ JOE BIDEN

Hai nhà lãnh đạo nhất trí thúc đẩy quan hệ đối tác toàn diện Việt Nam - Mỹ phát triển tích cực hơn nữa, trong đó có hợp tác về tài chính công nghệ để giải quyết các vấn đề khí hậu…

Tin tức mới

Tin tức mới THỦ TƯỚNG: "LẤY KHÓ KHĂN, THÁCH THỨC LÀM ĐỘNG LỰC VƯƠN LÊN"

Chiều 29/9, tại trụ sở Ủy ban Trung ương Mặt trận Tổ quốc (MTTQ) Việt Nam, Thủ tướng Chính phủ Phạm Minh Chính và Chủ tịch Ủy ban Trung ương MTTQ Việt Nam Đỗ Văn Chiến đồng chủ trì Hội nghị giữa Thường trực Chính phủ và Ban Thường trực Ủy ban Trung ương M

Tin tức mới

Tin tức mới NHẤT ĐỊNH CHÚNG TA SẼ SỚM CHIẾN THẮNG ĐẠI DỊCH COVID-19*

Sáng 14/8, Thủ tướng Chính phủ Phạm Minh Chính, Chủ tịch Hội đồng Thi đua - Khen thưởng Trung ương đã phát động phong trào thi đua đặc biệt “Cả nước đoàn kết, chung sức, đồng lòng thi đua phòng, chống và chiến thắng đại dịch COVID-19”. Cổng Thông tin điện

Tin tức mới

Tin tức mới TỔNG BÍ THƯ NGUYỄN PHÚ TRỌNG RA LỜI KÊU GỌI PHÒNG, CHỐNG ĐẠI DỊCH COVID-19

Ngày 29/7, Tổng Bí thư Nguyễn Phú Trọng đã ra Lời kêu gọi gửi đồng bào, đồng chí, chiến sĩ cả nước và đồng bào ta ở nước ngoài về công tác phòng, chống đại dịch COVID-19. Cổng TTĐT Chính phủ trân trọng gửi tới bạn đọc toàn văn Lời kêu gọi của Tổng Bí thư

Tin tức mới

Tin tức mới ROMANIA TẶNG VIỆT NAM 100.000 LIỀU VACCINE ASTRA ZENECA

Tổng thống Romania thông báo, trên cơ sở quan hệ hữu nghị tốt đẹp giữa hai nước, Chính phủ Romania đã quyết định tặng Việt Nam 100.000 liều vaccine AstraZeneca

Tin tức mới

Tin tức mới CHÍNH PHỦ ÁP DỤNG BIỆN PHÁP MẠNH, VỰC DẬY SỨC KHỎE NỀN KINH TẾ

Tập trung kiểm soát, đẩy lùi dịch Covid-19; giữ vững ổn định kinh tế vĩ mô, kiểm soát lạm phát, bảo đảm các cân đối lớn của nền kinh tế; giải ngân vốn đầu tư ngân sách Nhà nước đạt 95-100% kế hoạch.

Tin tức mới

Tin tức mới THÔNG BÁO KẾT LUẬN CỦA CUỘC HỌP BAN THƯỜNG VỤ MỞ RỘNG

Ngày 01 tháng 07 năm 2021, Thường vụ BCH Hội HN Việt Nam – Rumani đã họp phiên mở rộng

Tin tức mới

Tin tức mới THƯ CỦA ĐẠI SỨ RUMANI - CRISTINA ROMILA GỬI HỘI

Domnule Presedinte, Stimati prieteni si membri ai Asociatiei de prietenie Vietnam Romania,

Tin tức mới

Tin tức mới BẢO ĐẢM MÔI TRƯỜNG SẢN XUẤT KINH DOANH LÀNH MẠNH, BÌNH ĐẲNG CHO DONH NGHIỆP

Bộ Công Thương cần tăng cường hơn nữa chất lượng và hiệu quả công tác kiểm tra, kiểm soát thị trường; đẩy mạnh công tác đấu tranh chống buôn lậu, gian lận thương mại, hàng giả, vi phạm quyền sở hữu trí tuệ, gian lận xuất xứ... bảo đảm môi trường sản xuất

Tin tức mới

Tin tức mới KHÔI PHỤC, PHÁT TRIỂN HOẠT ĐỘNG SẢN XUẤT KINH DOANH, BẢO ĐẢM AN SINH XÃ HỘI

Thủ tướng Chính phủ giao Bộ Kế hoạch và Đầu tư chủ trì xây dựng dự thảo Báo cáo của Chính phủ trình Quốc hội về đánh giá kết quả thực hiện kế hoạch phát triển kinh tế - xã hội 6 tháng đầu năm và các giải pháp trong 6 tháng cuối năm 2021;

Tin tức mới

Tin tức mới “THÔNG” VỀ TƯ TƯỞNG SẼ GỠ ĐƯỢC NÚT THẮT HẠ TẦNG

Nút thắt về hạ tầng là một trong những vấn đề lớn nhất nổi lên tại cuộc làm việc ngày 13/5 của Thủ tướng Chính phủ với đầu tàu kinh tế TPHCM..

Tin tức mới

Tin tức mới BÀI VIẾT CỦA TỔNG BÍ THƯ NGUYỄN PHÚ TRỌNG VỀ CON ĐƯỜNG ĐI LÊN CNXH Ở VIỆT NAM

BBT xintrân trọng giới thiệu toàn văn bài viết quan trọng này của Tổng Bí thư Nguyễn Phú Trọng:

Tin tức mới

Tin tức mới ƯU TIÊN CAO NHẤT CHO NHIỆM VỤ QUAN TRỌNG NHẤT, TUYỆT ĐỐI KHÔNG ĐƯỢC CHỦ QUAN, KHÔNG TRÔNG CHỜ, Ỷ LẠI

Nhiệm vụ quan trọng nhất, cần ưu tiên cao nhất hiện nay là dồn tổng lực để dập dịch COVID-19.

Tin tức mới

Tin tức mới THÔNG BÁO KẾT LUẬN 02/2021 CỦA CUỘC HỌP BAN THƯỜNG VỤ MỞ RỘNG

Ngày 19 tháng 4 năm 2021, Thường vụ BCH Hội HN Việt Nam – Rumani đã họp phiên mở rộng

Tin tức mới

Tin tức mới ĐỒNG CHÍ PHẠM MINH CHÍNH GIỮ CHỨC VỤ THỦ TƯỚNG CHÍNH PHỦ

Chiều 5/4, Quốc hội đã thông qua Nghị quyết bầu Thủ tướng Chính phủ.

Tin tức mới

Tin tức mới "THANH NIÊN CÓ MẠNH THÌ DÂN TỘC MỚI MẠNH""

Tổng Bí thư, Chủ tịch nước Nguyễn Phú Trọng nhận định thanh niên là một bộ phận quan trọng của dân tộc, rường cột của quốc gia. Thanh niên có mạnh thì dân tộc mới mạnh.

Tin tức mới

Tin tức mới CHÚNG TA NHẤT ĐỊNH SẼ CHIẾN THẮNG

Những liều vaccine ngừa COVID-19 đầu tiên đã về đến Việt Nam là “vũ khí” mới để chống lại “giặc COVID-19”, giống như trong một trận đánh, một chiến dịch, chúng ta nhất định sẽ chiến thắng với sự chỉ huy thống nhất, cùng "cách đánh" linh hoạt, sáng tạo.

Tin tức mới

Tin tức mới THÔNG BÁO KẾT LUẬN CỦA CUỘC HỌP BAN THƯỜNG VỤ MỞ RỘNG

Ngày 3 tháng 2 năm 2021, Thường vụ BCH Hội HN Việt Nam – Rumani đã họp phiên mở rộng online dưới sự chủ trì của Chủ tịch Tống Văn Nga.

Tin tức mới

Tin tức mới THÔNG QUA NGHỊ QUYẾT ĐẠI HỘI ĐẠI BIỂU TOÀN QUỐC LẦN THỨ XIII CỦA ĐẢNG

Sau 8 ngày làm việc nghiêm túc, khẩn trương, dân chủ, với ý thức trách nhiệm cao trước Đảng và nhân dân, sáng 1/2/2021, tại Trung tâm Hội nghị Quốc gia (Hà Nội), Đại hội đại biểu toàn quốc lần thứ XIII của Đảng đã bế mạc và thành công tốt đẹp.

Tin tức mới

Tin tức mới ĐẠI HỘI XIII HỌP PHIÊN TRÙ BỊ

Sau khi vào Lăng viếng Chủ tịch Hồ Chí Minh, các đại biểu sẽ họp phiên trù bị tại hội trường lớn Trung tâm Hội nghị Quốc gia Mỹ Đình.

Tin tức mới

Tin tức mới NIỀM TIN MỚI, KHÍ THẾ MỚI, ĐỘNG LỰC MỚI

Cuối bài phát biểu chỉ đạo Hội nghị Chính phủ với các địa phương, Tổng Bí thư, Chủ tịch nước Nguyễn Phú Trọng đã chia sẻ, “toàn Đảng, toàn dân, toàn quân đang kỳ vọng, đòi hỏi và trông chờ ở chúng ta, ở các đồng chí”.

Tin tức mới

Tin tức mới ĐỐI NGOẠI VIỆT NAM 2020: BẢN LĨNH VÀ TÂM THẾ MỚI (Toàn văn bài viết của UV BCT, Phó TTg Phạm Bình Minh)

Năm 2020 vừa qua đi với nhiều biến động to lớn, chưa từng có, với hệ lụy và tác động đa chiều, đa lĩnh vực, ở tầm toàn cầu

Tin tức mới

Tin tức mới TOÀN VĂN BÀI PHÁT BIỂU CỦA ĐỒNG CHÍ TỔNG BÍ THƯ, CHỦ TỊCH NƯỚC NGUYỄN PHÚ TRỌNG TẠI HỘI NGHỊ TRỰC TUYẾN CUỐI NĂM CỦA CHÍNH PHỦ

Hôm nay, tôi rất vui mừng, lần thứ tư liên tiếp trong nhiệm kỳ khoá XII, được cùng các đồng chí lãnh đạo chủ chốt và lãnh đạo các cơ quan Trung ương tham dự Hội nghị trực tuyến toàn quốc của Chính phủ với các địa phương

Tin tức mới

Tin tức mới NHỮNG QUYẾT ĐỊNH MẠNH MẼ, SÁNG SUỐT VÀ SỰ NHẤT QUÁN CỦA CHÍNH PHỦ

Ý kiến của nhiều chuyên gia nhận định năm 2020 rất khác biệt với 4 năm trước của nhiệm kỳ,

Tin tức mới

Tin tức mới PHÁT BIỂU CỦA TỔNG BÍ THƯ, CHỦ TỊCH NƯỚC NGUYỄN PHÚ TRỌNG KHAI MẠC HỘI NGHỊ TRUNG ƯƠNG 14

Ban Biên tập trân trọng giới thiệu toàn văn Phát biểu của đồng chí Tổng Bí thư, Chủ tịch nước Nguyễn Phú Trọng khai mạc Hội nghị lần thứ 14

Tin tức mới

Tin tức mới LÃNH ĐẠO ĐẢNG, NHÀ NƯỚC GỬI ĐIỆN CHÚC MỪNG QUỐC KHÁNH RUMANI

Nhân dịp kỷ niệm lần thứ 102 Quốc khánh Rumani (1/12/1918-1/12/2020), ngày 1/12/2020,

Tin tức mới

Tin tức mới 70 NĂM QUAN HỆ NGOẠI GIAO VIỆT NAM - RUMANI: ĐỀ RA NHIỀU MỤC TIÊU CỤ THỂ CHO TƯƠNG LAI

Sáng ngày 29/11, tại Hà Nội đã diễn ra buổi Gặp mặt kỷ niệm 70 năm thiết lập quan hệ ngoại giao Việt Nam – Rumani và 102 năm quốc khánh Rumani.

Tin tức mới

Tin tức mới THÔNG BÁO GẶP MẶT NĂM 2020

Trung ương Hội Hữu nghị Việt Nam – Rumani trân trọng kính mời

Tin tức mới

Tin tức mới VIỆT NAM LUÔN COI LHQ LÀ MỘT TRONG NHỮNG ƯU TIÊN TRONG CHÍNH SÁCH ĐỐI NGOẠI

“Việt Nam luôn coi LHQ là một trong những ưu tiên trong chính sách đối ngoại của Việt Nam, là đối tác quan trọng hàng đầu”

Tin tức mới

Tin tức mới NĂM 2020 LÀ NĂM THÀNH CÔNG CỦA NƯỚC TA VỚI NHỮNG THÀNH TÍCH ĐẶC BIỆT

Thủ tướng Nguyễn Xuân Phúc nhấn mạnh: Năm 2020 cũng là năm thành công của nước ta với những kết quả, thành tích đặc biệt hơn so với các năm trước.

Tin tức mới

Tin tức mới HỘI THẢO “70 NĂM QUAN HỆ NGOẠI GIAO VIỆT NAM - RUMANI, VIỄN CẢNH MỚI”

Ngày 06/10/2020, tại Thủ đô Bucharest, Đại sứ quán Việt Nam tại Rumania đã phối hợp với Trung tâm nghiên cứu Đông Dương tổ chức hội thảo với chủ đề “ 70 năm Quan hệ Ngoại giao Việt Nam - Romania, viễn cảnh mới”.

Tin tức mới

Tin tức mới ĐỀ XUẤT CẢI TẠO SÔNG TÔ LỊCH THÀNH "CÔNG VIÊN LỊCH SỬ - VĂN HÓA - TÂM LINH"

Một công ty môi trường vừa gửi tới Thành ủy, UBND TP Hà Nội đề xuất cải tạo sông Tô Lịch trở thành “Công viên Lịch sử-Văn hoá-Tâm linh Tô Lịch” bằng nguồn vốn từ phía Nhật Bản.

Tin tức mới

Tin tức mới THÔNG BÁO SỐ 5/2020 VỀ KẾT LUẬN CỦA HỘI NGHỊ BAN THƯỜNG VỤ MỞ RỘNG

Ngày 9 tháng 9 năm 2020, Thường vụ BCH Hội HN Việt Nam – Rumani đã họp phiên mở rộng tại phòng họp 105A Quán Thánh, Ba Đình, Hà Nội dưới sự chủ trì của Chủ tịch Tống Văn Nga.

Tin tức mới

Tin tức mới "DI CHÚC CHỦ TỊCH HỒ CHÍ MINH MÃI LÀ NGỌN CỜ QUY TỤ SỨC MẠNH TOÀN DÂN TỘC"'

Tổng Bí thư, Chủ tịch nước Nguyễn Phú Trọng nói, di chúc của Bác Hồ đã, đang và sẽ tiếp thêm sức mạnh, nguồn năng lượng to lớn cho Đảng, dân tộc và nhân dân.

Tin tức mới

Tin tức mới TỔNG BÍ THƯ cHỦ TỊCH NƯỚC DÂNG HƯƠNG TƯỞNG NIỆM CHỦ TỊCH HỒ CHÍ MINH

Tổng Bí thư, Chủ tịch nước Nguyễn Phú Trọng dâng hương tưởng niệm Chủ tịch Hồ Chí Minh nhân dịp kỷ niệm 75 năm Cách mạng Tháng Tám và Quốc khánh 2/9.

Tin tức mới

Tin tức mới CHÍNH PHỦ SỐ LÀ CON ĐƯỜNG ĐƯA VIỆT NAM HÙNG CƯỜNG, THỊNH VƯỢNG

Theo Thủ tướng, phát triển Chính phủ số là xu thế tất yếu, đẩy lùi nạn tham nhũng, thúc đẩy tăng trưởng kinh tế, là con đường phát triển Việt Nam hùng cường, thịnh vượng.

Tin tức mới

Tin tức mới 300 BÀ MẸ VIỆT NAM ANH HÙNG VÀO LĂNG VIẾNG CHỦ TỊCH HỒ CHÍ MINH

Nhân kỷ niệm 73 năm ngày Thương binh - Liệt sĩ (27/7/1947 - 27/7/2020), sáng ngày 24/7, Bộ trưởng Bộ LĐ-TBXH Đào Ngọc Dung cùng đoàn đại biểu Bà mẹ Việt Nam anh hùng đã đến đặt vòng hoa và vào Lăng viếng Chủ tịch Hồ Chí Minh. Cùng dự lễ viếng có các Thứ

Tin tức mới

Tin tức mới THỦ TƯỚNG YÊU CẦU CHỐNG BỆNH THÀNH TÍCH TRONG THI ĐUA KHEN THƯỞNG

Sáng nay (15/7), tại Trụ sở Chính phủ, Hội đồng Thi đua-Khen thưởng TƯ đã họp về kết quả thực hiện nhiệm vụ 6 tháng đầu năm 2020 và nhiệm vụ trọng tâm 6 tháng cuối năm, dưới sự chủ trì của Thủ tướng Nguyễn Xuân Phúc.

Tin tức mới

Tin tức mới THỦ TƯỚNG GỬI THƯ CHÚC MỪNG NHÂN NGÀY BÁO CHÍ CÁCH MẠNG VIỆT NAM

Nhân dịp kỷ niệm 95 năm Ngày Báo chí cách mạng Việt Nam, Thủ tướng Chính phủ Nguyễn Xuân Phúc có thư gửi tới các đại biểu tham dự Hội nghị gặp mặt, tuyên dương người làm báo tiêu biểu nói riêng và toàn thể cán bộ, hội viên Hội Nhà báo Việt Nam, những ngườ

Tin tức mới

Tin tức mới THƯ CẢM ƠN CỦA ĐẠI SỨ RUMANI TẠI HÀ NỘI

Thay mặt Đại sứ quán Rumani tại Hà Nội, tôi xin gửi lời cảm ơn chân thành sự đóng góp quý báu và hào phóng của quý Hội hữu nghị Việt Nam-Rumani,

Tin tức mới

Tin tức mới THÔNG BÁO V/V KẾT THÚC THÁNG VẬN ĐỘNG QUYÊN GÓP ỦNG HỘ RUMANI CHỐNG DỊCH COVID - 19 KẾT THÚC THÁNG VẬN ĐỘNG QUYÊN GÓP ỦNG HỘ RUMANI CHỐNG DỊCH COVID - 19

Hưởng ứng lời kêu gọi của Hội Hữu nghị Việt Nam-Rumani (Hội) tại Thông báo số 01, ngày 23/3/2020 và Thông báo số 2 ngày 11/4/2020 về việc quyên góp ủng hộ

Tin tức mới

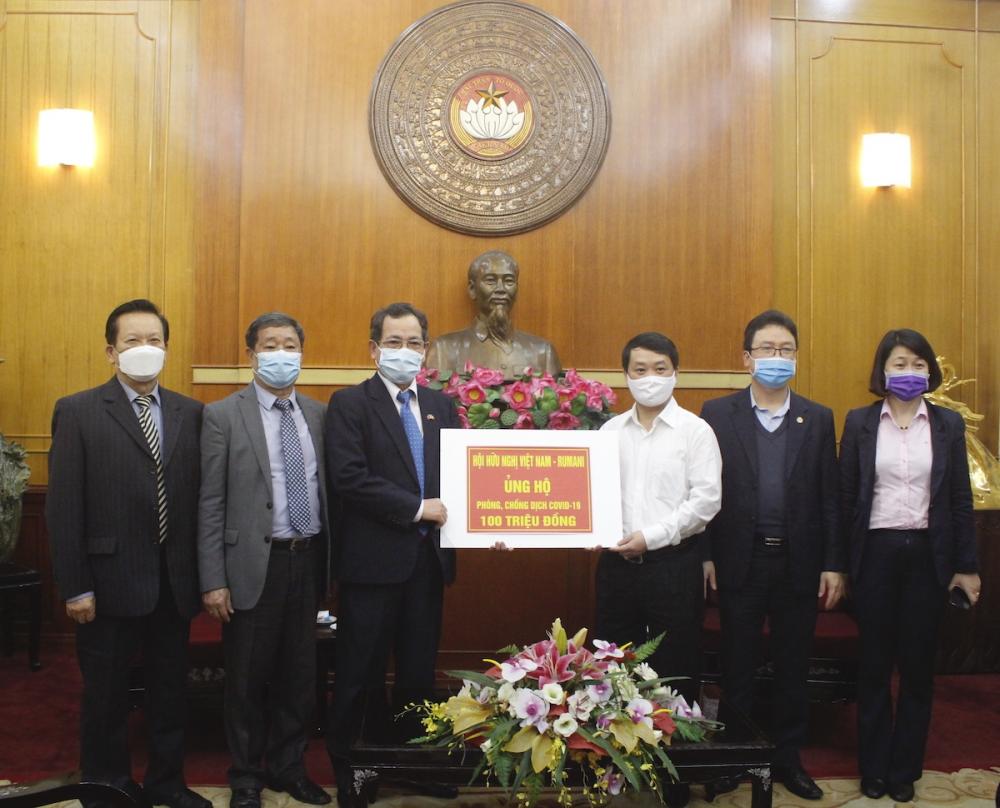

Tin tức mới HỘI HỮU NGHỊ VIỆT NAM - RUMANI TRAO 100 TRIỆU ĐỒNG CHO MTTQ VIỆT NAM ỦNG HỘ PHÒNG CHỐNG DỊCH COVID-19

Sáng ngày 16/4, tại Hà Nội, đại diện Trung ương Hội Hữu nghị Việt Nam – Rumani đã trao 100 triệu đồng cho Ủy ban Trung ương Mặt trận Tổ quốc Việt Nam (MTTQ Việt Nam) để ủng hộ công tác phòng, chống dịch COVID-19.

Tin tức mới

Tin tức mới CHUNG TAY HỖ TRỢ NHÂN DÂN RUMANI CHỐNG DỊCH COVID-19

Với tinh thần tương thân tương ái, đoàn kết giữa nhân dân hai nước Việt Nam và Rumani,

Tin tức mới

Tin tức mới THÔNG BÁO KẾT QUẢ QUYÊN GÓP ỦNG HỘ RUMANI CHỐNG DỊCH COVID - 19

Kính gửi: Các UVBCH, Các Chi hội và toàn thể hội viên của Hội HN Việt nam – Rumani.

Tin tức mới

Tin tức mới THÔNG BÁO QUAN TRỌNG CỦA BAN THƯỜNG VỤ HỘI

Ngày 22 tháng 3 năm 2020, ông Mihai Condrescu- Chủ tịch Hội Hữu nghị Bông Sen

Tin tức mới

Tin tức mới VIỆT NAM "TĂNG TỐC ĐỘ" ỨNG PHÓ VỚI COVID - 19

Việt Nam phải "tăng cường tốc độ ứng phó" do tình hình Covid-19 trên thế giới đang xấu đi rất nhanh so với dự tính của nhiều chuyên gia.

Tin tức mới

Tin tức mới THỦ TƯỚNG: VIỆT NAM SẼ CHẶN ĐỨNG DỊCH BỆNH

Cho rằng cuộc chiến chống dịch COVID-19 bắt đầu sang một giai đoạn mới, Thủ tướng nêu rõ

Tin tức mới

Tin tức mới QUYẾT LIỆT PHÒNG, CHỐNG DỊCH BỆNH, KIÊN ĐỊNH MỤC TIÊU ỔN ĐỊNH KINH TẾ

Chính phủ vừa ban hành Nghị quyết Phiên họp Chính phủ thường kỳ tháng 01/2020 trong đó nêu rõ:

Tin tức mới

Tin tức mới THƯ CHÚC MỪNG NĂM MỚI - XUÂN CANH TÝ 2020

Kính gửi các đối tác và toàn thể Lãnh đạo, các Chi hội, hội viên Hội Hữu nghị Việt Nam- Rumani!

Tin tức mới

Tin tức mới MỘT SỐ KẾT CÔNG TÁC NĂM 2019 VÀ PHƯƠNG HƯỚNG HOẠT ĐỘNG NĂM 2020 CỦA BCH HỘI HỮU NGHỊ VIỆT NAM – RUMANI (tóm tắt)

Theo phương hướng công tác đã đề ra, trong năm 2019, Hội hữu nghị Việt Nam-Rumani đã làm được một số việc chủ yếu như sau

Tin tức mới

Tin tức mới TOÀN VĂN BÀI PHÁT BIỂU ĐÁP TỪ CỦA ĐẠI SỨ RUMANI - EMIL GHITULESCU

Vào ngày 1 tháng 12 năm 1918, tại thành phố cổ Alba Iulia, Quốc hội Rumani tuyên bố thống nhất toàn bộ lãnh thổ Rumani, bao gồm cả hai khu vực Transylvania và Banat. Và năm nay 2019, Rumani sẽ kỉ niệm 101 năm thống nhất đất nước

Tin tức mới

Tin tức mới DIỄN VĂN CHÚC MỪNG QUỐC KHÁNH RUMANI CỦA CHỦ TỊCH HỘI

Hôm nay, chúng ta tập trung tại đây để kỷ niệm lần thứ 101 Quốc khánh của đất nước và nhân dân Rumani anh em.

Tin tức mới

Tin tức mới GẶP MẶT KỶ NIỆM QUỐC KHÁNH RUMANI LẦN THỨ 101 VÀ TỔNG KẾT CÔNG TÁC NĂM 2019 CỦA HỘI HỮU NGHỊ VIỆT NAM - RUMANI

Sáng ngày 30/11/2019, tại Trung tâm Văn hoá, Thể thao quận Thanh Xuân, Hà Nội, Hội Hữu nghị Việt Nam - Rumani đã tổ chức buổi gặp gỡ hữu nghị kỷ niệm 101 năm Quốc khánh Rumani và Tổng kết công tác năm 2019, định hướng hoạt động của Hội năm 2020.

Tin tức mới

Tin tức mới THÔNG BÁO GẶP MẶT NĂM 2019

Trung ương Hội Hữu nghị Việt Nam – Rumani trân trọng kính mời

Tin tức mới

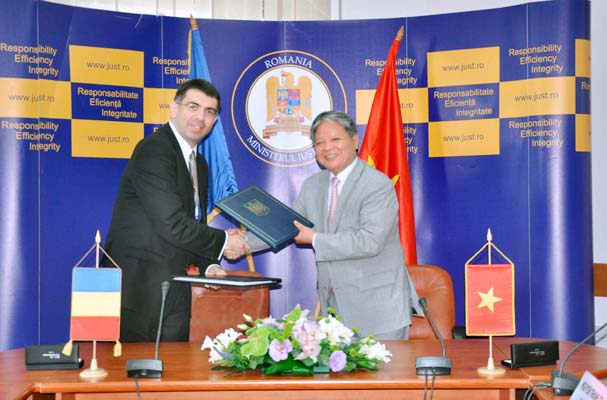

Tin tức mới TUYÊN BỐ CHUNG VIỆT NAM - ROMANIA

1. Nhận lời mời của Thủ tướng Romania (Ru-ma-ni) Viorica Dăncilă (Vi-ô-ri-ca Đan-xi-la), Thủ tướng Chính phủ Nguyễn Xuân Phúc đã thăm chính thức Romania từ ngày 14 đến 16-4-2019.

Tin tức mới

Tin tức mới KHÔNG BAO GIỜ NHÂN NHƯỢNG NHỮNG GÌ THUỘC VỀ ĐỘC LẬP, CHỦ QUYỀN, TOÀN VẸN LÃNH THỔ

Thủ tướng Chính phủ Nguyễn Xuân Phúc đã nhấn mạnh nội dung này khi trình bày Báo cáo tình hình KT-XH năm 2019 và kế hoạch phát triển KT-XH năm 2020, tại phiên khai mạc kỳ họp thứ 8 Quốc hội khóa XIV, sáng 21/10.

Tin tức mới

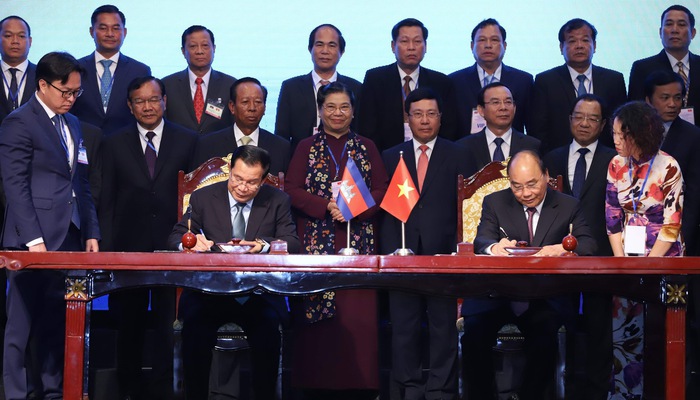

Tin tức mới VIỆT NAM VÀ CAMPUCHIA KÝ HAI VĂN KIỆN QUAN TRỌNG VỀ CẮM MỐC BIÊN GIỚI

Ngày 05/10/2019, tại Hà Nội, Hội nghị tổng kết công tác phân giới cắm mốc biên giới đất liền Việt Nam - Campuchia giai đoạn 2006-2019 và Lễ ký hai văn kiện

Tin tức mới

Tin tức mới THỦ TƯỚNG: HÀ NỘI CẦN XÂY DỰNG MỘT NỀN NÔNG NGHIỆP ĐÔ THỊ

Thông tin từ Văn phòng Chính phủ cho biết, ngày 21/9, Thủ tướng Nguyễn Xuân Phúc đã dự hội nghị tổng kết 10 năm thực hiện Chương trình mục tiêu quốc gia về xây dựng nông thôn mới và chương trình số 02 của Thành ủy Hà Nội về phát triển nông nghiệp, xây dựn

Tin tức mới

Tin tức mới TỔNG BÍ THƯ NHẤN MẠNH 6 GIẢI PHÁP TRỌNG TÂM PHÒNG CHỐNG THAM NHŨNG

Phát biểu kết luận Hội nghị toàn quốc về công tác phòng, chống tham nhũng, Tổng Bí thư Nguyễn Phú Trọng, Trưởng ban Chỉ đạo Trung ương về phòng, chống tham nhũng, nhấn mạnh 6 nhiệm vụ, giải pháp trọng tâm trong thời gian tới.

Tin tức mới

Tin tức mới THÔNG BÁO KẾT LUẬN CỦA CUỘC HỌP BTV MỞ RỘNG

Ngày 07 tháng 8 năm 2019, dưới sự chủ trì của ông Tống Văn Nga- Chủ tịch Hội, Ban Thường vụ Hội Hữu nghị Việt Nam-Rumani đã tiến hành cuộc họp mở rộng (gồm các UVTV và Chủ tịch các Chi hội) tại Trụ sở Liên hiệp

Tin tức mới

Tin tức mới CẢI CÁCH DOANH NGHIỆP NHÀ NƯỚC: ĐỀ CAO TÍNH THỊ TRƯỜNG

Chính phủ đặt mục tiêu đến năm 2020 hoàn thành cơ cấu lại và đổi mới doanh nghiệp nhà nước, đáp ứng các chuẩn mực quốc tế về quản trị doanh nghiệp và năng lực cạnh tranh của doanh nghiệp nhà nước.

Tin tức mới

Tin tức mới HIỆP ĐỊNH IPA VIỆT NAM - EU CAM KẾT NHỮNG GÌ?

Hiệp định Bảo hộ đầu tư giữa Việt Nam và Liên minh châu Âu - IPA được ký ngày 30/6, thay thế 21 hiệp định khuyến khích và bảo hộ đầu tư mà Việt Nam đã ký với 22/28 nước thành viên EU.

Tin tức mới

Tin tức mới THANH TOÁN KHÔNG TIỀN MẶT GÓP PHẦN PHÒNG CHỐNG TỘI PHẠM KINH TẾ

Đó là nhận định của Phó thủ tướng Vương Đình Huệ tại hội thảo "Xã hội không tiền mặt: Chính sách và thực tiễn tại Việt Nam" do Ngân hàng Nhà nước, Bộ Thông tin - Truyền thông và Báo Tuổi Trẻ tổ chức ngày 11/6 tại Tp.HCM.

Tin tức mới

Tin tức mới THÔNG BÁO CHƯƠNG TRÌNH THAM QUAN + LÀM VIỆC TẠI RUMANI (Dự kiến)

Qua kết quả các chuyến công tác của một số hội viên; Tham vấn một số tổ chức,doanh nghiệp của người Việt Nam tại Rumani và từ các nguồn khác, hội hữu nghị Việt Nam – Rumani nh.ận thấy rằng Rumani đang là một thị trường có nhiều tiềm năng, lợi thế

Tin tức mới

Tin tức mới VIỆC LÀM NHỎ, Ý NGHĨA LỚN (Phần 2)

Điều mong ước của các cựu sinh viên ĐH Bách khoa Cluj-Napoca Thiên thời địa lợi nhân hòa để các hoạt động hợp tác giữa các trường ĐH của Việt Nam với các trường ĐH của Rumani được thuận lợi đã thành hiện thực.

Tin tức mới

Tin tức mới VIỆT NAM CẦN LÀM GÌ ĐỂ CÓ NHỮNG "GÃ KHỔNG LỒ" CÔNG NGHỆ

Ngày 9/5 sẽ diễn ra Diễn đàn quốc gia Phát triển DN công nghệ Việt Nam. Đây là khởi đầu quan trọng, tạo động lực thúc đẩy hệ sinh thái các doanh nghiệp công nghệ Việt, với tham vọng đưa Việt Nam trở thành cường quốc về công nghệ.

Tin tức mới

Tin tức mới TUYÊN BỐ CHUNG VIỆT NAM - ROMANIA

Trong chuyến thăm chính thức Romania của Thủ tướng Nguyễn Xuân Phúc, hai bên đã ra Tuyên bố chung. BBT xin trân trọng giới thiệu toàn văn Tuyên bố chung Việt Nam-Romania.

Tin tức mới

Tin tức mới THỦ TƯỚNG HỘI KIẾN TỔNG THỐNG, CHỦ TỊCH THƯỢNG VIỆN ROMANIA

Chiều 15/4 (giờ địa phương), Thủ tướng Nguyễn Xuân Phúc đã có các cuộc hội kiến Tổng thống Romania Klaus Iohannis và Chủ tịch Thượng viện Călin Popescu Tăriceanu.

Tin tức mới

Tin tức mới THỦ TƯỚNG LÀM VIỆC VỚI TỈNH GIẦU TIỀM NĂNG KINH TẾ CỦA ROMANIA

Chiều ngày 14/4, Thủ tướng Nguyễn Xuân Phúc và đoàn đã tới thăm và làm việc tại tỉnh Prahova, một trong những địa phương có tiềm năng phát triển kinh tế nhất của Romania.

Tin tức mới

Tin tức mới THỦ TƯỚNG ĐẾN BUCHAREST, BẮT ĐẦU CHUYẾN THĂM CHÍNH THỨC ROMANIA

Khoảng 6h ngày 14-4 theo giờ địa phương (tức 10h theo giờ Việt Nam), Thủ tướng Nguyễn Xuân Phúc và phu nhân cùng đoàn đại biểu cấp cao Việt Nam đã đến sân bay quốc tế Henri Coanda, thủ đô Bucharest của Romania, bắt đầu chuyến thăm chính thức quốc gia nằm

Tin tức mới

Tin tức mới THÔNG BÁO SỐ 01/2019/HVR CỦA BAN THƯỜNG VỤ HỘI

Ngày 09 tháng 04 năm 2019, Ban Thường vụ Hội Hữu nghị Việt Nam-Rumani đã tiến hành cuộc họp mở rộng.

Tin tức mới

Tin tức mới “SÁNG TẠO LÀ SỐNG CÒN VỚI DOANH NGHIỆP, CẦN HÀNH ĐỘNG NGAY”

Trong cuộc cách mạng 4.0, sáng tạo là yếu tố sống còn đối với mỗi doanh nghiệp, là yêu cầu cấp thiết, cần hành động ngay...

Tin tức mới

Tin tức mới " VIỆT NAM CẦN CHÍNH SÁCH THOÁNG HƠN VỀ THƯƠNG MẠI SỐ”

Nếu kỹ thuật số cũng được coi là một lĩnh vực, nó sẽ là ngành xuất khẩu lớn thứ 8 trong nền kinh tế Việt Nam, trị giá tới 97 nghìn tỷ đồng...

Tin tức mới

Tin tức mới BÁO CÁO BỘ CHÍNH TRỊ NỘI DUNG TRỌNG TÂM CỦA CHIẾN LƯỚC 10 NĂM

Từ 10 phương án được xây dựng ban đầu về chiến lược 10 năm, Tiểu ban Kinh tế - Xã hội chuẩn bị cho Đại hội Đảng XIII thống nhất rút xuống còn 5 phương án. Thủ tướng Nguyễn Xuân Phúc yêu cầu lựa chọn các phương án tốt nhất trình Bộ Chính trị…

Tin tức mới

Tin tức mới TỔNG BÍ THƯ: "ĐẤT NƯỚC CHƯA BAO GIỜ CÓ ĐƯỢC CƠ ĐỒ NHƯ NGÀY NAY"

Lãnh đạo Đảng, Nhà nước nhận định, mặc dù còn nhiều khó khăn song thế và lực của Việt Nam đã được tăng cường.

Tin tức mới

Tin tức mới ẤN TƯỢNG KINH TẾ VIỆT NAM 2018

Năm 2018 khép lại với những con số rất ấn tượng, khẳng định 2018 là một năm thành công của kinh tế Việt Nam.

Tin tức mới

Tin tức mới DIỄN ĐÀN KINH TẾ VIỆT NAM NĂM 2019: HIỆU TRIỆU SỨC MẠNH TỔNG HỢP ĐỂ BỨT PHÁ

Diễn đàn Kinh tế Việt Nam lần thứ ba dự kiến thu hút khoảng 2.000 đại biểu tham gia các phiên hội thảo chuyên đề và đối thoại chính sách...

Tin tức mới

Tin tức mới CHRISMAS DAY - LỊCH SỬ LỄ GIÁNG SINH

Chữ Giáng Sinh có nguồn gốc từ tiếng La tinh - chữ Natalis - nghĩa là ngày sinh ra đời.

Tin tức mới

Tin tức mới TĂNG LƯƠNG CƠ SỞ VÀ LƯƠNG HƯU TỪ 1/7/2019

Với đa số tán thành, chiều 9/11 Quốc hội đã thông qua dự toán ngân sách nhà nước năm 2019...

Tin tức mới

Tin tức mới KẾT QUẢ CHUYẾN THĂM VÀ LÀM VIỆC CỦA ĐOÀN 4 HỘI HỮU NGHỊ VIỆT NAM RUMANI NĂM 2018 (Trích báo cáo)

Thực hiện Kế hoạch hoạt động đối ngoại năm 2018 của Hội, Đoàn đại biểu (28 người) của Hội Hữu nghị Việt Nam - Rumani do ông Hoàng Trung Du, Phó Chủ tịch Hội Hữu nghị Việt Nam - Rumani làm Trưởng đoàn đã thăm và làm việc tại Rumani từ ngày 12 - 26/8/2018..

Tin tức mới

Tin tức mới KẾT QUẢ CÔNG TÁC NĂM 2018 VÀ HƯƠNG HƯỚNG HOẠT ĐỘNG NĂM 2019 CỦA BCH HỘI HỮU NGHỊ VIỆT NAM – RUMANI (tóm tắt)

Theo phương hướng công tác đã đề ra, trong năm 2018, Hội hữu nghị Việt Nam-Rumani đã làm được một số việc chủ yếu như sau:

Tin tức mới

Tin tức mới TÔI NGUYỆN LÀM HẾT SỨC MÌNH ĐƯA QUAN HỆ HỮU NGHỊ VÀ HỢP TÁC TRUYỀN THỐNG GIỮA RUMANI VÀ VIỆT NAM LÊN TẦM CAO MỚI

2018 là một năm có ý nghĩa quan trọng với Rumani và nền ngoại giao Rumani: kỷ niệm lần thứ 100 Quốc khánh Rumani,

Tin tức mới

Tin tức mới MÃI XỨNG ĐÁNG LÀ CẦU NỐI VỮNG CHẮC GÓP PHẦN THÚC ĐẨY PHÁT TRIỂN QUAN HỆ MỌI MẶT GIỮA HAI NƯỚC VIỆT NAM VÀ RUMANI

Nhân dịp quốc khánh lần thứ 100 nước Rumani (1.12.1918 - 1.12.2018) cho phép tôi thay mặt toàn thể hội viên Hội Hữu nghị Việt Nam - Rumani

Tin tức mới

Tin tức mới GIẤY MỜI GẶP MẶT TỔNG KẾT VÀ KỶ NIỆM QUỐC KHÁNH LẦN THỨ 100 CỦA RUMANI

Kính mời: Toàn thể Lãnh đạo và hội viên Hội Hữu nghị Việt Nam - Rumani

Tin tức mới

Tin tức mới THÔNG BÁO SỐ 3 CỦA BAN THƯỜNG VỤ

Kết luận của cuộc họp BTV Hội Hữu nghị Việt Nam-Rumani

Tin tức mới

Tin tức mới ROMANIA MONG MUỐN THÚC ĐẨY HỢP TÁC KINH TẾ, THƯƠNG MẠI VỚI VIỆT NAM

Chiều 23/10, tại Trụ sở Chính phủ, Thủ tướng Nguyễn Xuân Phúc đã tiếp Bộ trưởng Bộ Môi trường kinh doanh, Thương mại và Doanh nghiệp Romania Stefan Radu Oprea.

Tin tức mới

Tin tức mới HỘI THẢO “RUMANI – SỰ LỰA CHỌN CHIẾN LƯỢC”

Nhân dịp Bộ trưởng Công thương Rumani sang thăm và làm việc tại Viêt Nam từ 21 đến 24 tháng 10 năm 2018

Tin tức mới

Tin tức mới PHÁT TRIỂN QUAN HỆ VIỆT - NHẬT TOÀN DIỆN VÀ THỰC CHẤT HƠN

Ngày 8/10, Thủ tướng Chính phủ Nguyễn Xuân Phúc đã có cuộc hội đàm với Thủ tướng Nhật Bản Shinzo Abe nhân chuyến thăm quốc gia này và tham dự Hội nghị cấp cao hợp tác Mekong-Nhật Bản lần thứ 10.

Tin tức mới

Tin tức mới LỄ TRUY ĐIỆU NGUYÊN TỔNG BÍ THƯ ĐCS VIỆT NAM ĐỖ MƯỜI

Xin trân trọng giới thiệu toàn văn lời điếu của Tổng Bí thư Nguyễn Phú Trọng tại Lễ truy điệu đồng chí Đỗ Mười, nguyên Tổng Bí thư, nguyên Chủ tịch Hội đồng Bộ trưởng (nay là Thủ tướng Chính phủ), nguyên Cố vấn Ban Chấp hành Trung ương Đảng Cộng sản Việt

Tin tức mới

Tin tức mới THÔNG BÁO GẶP MẶT NĂM 2018 CỦA CÁC CSV DU HỌC RUMANI LIÊN KHÓA 1965 - 1966

Thực hiện Nghị quyết của Ban Thường vụ Hội Hữu Nghị Việt Nam -Rumani ngày 12/7/2018,

Tin tức mới

Tin tức mới LỜI ĐIẾU TIỄN ĐƯA CHỦ TỊCH NƯỚC VỀ NƠI AN NGHỈ CUỐI CÙNG

Sáng 27/9, tại lễ truy điệu đồng chí Trần Đại Quang, Ủy viên Bộ Chính trị, Chủ tịch nước Cộng hòa xã hội chủ nghĩa Việt Nam, Tổng Bí thư Nguyễn Phú Trọng, Trưởng ban Lễ tang đã đọc Lời điếu, tiễn đưa Chủ tịch nước Trần Đại Quang về nơi an nghỉ cuối cùng.

Tin tức mới

Tin tức mới THỦ TƯỚNG: "ĐƯA VIỆT NAM THÀNH CƯỜNG QUỐC VỀ CÔNG NGHỆ THÔNG TIN"

"Chúng ta cần tiến tới một nền kinh tế số, xây dựng Chính phủ điện tử, tiến tới Chính phủ số"...

Tin tức mới

Tin tức mới KHƠI DẬY TIỀM NĂNG ĐỔI MỚI, SÁNG TẠO CỦA DOANH NGHIỆP VÀ NGƯỜI DÂN

Xin trân trọng giới thiệu bài viết của Thủ tướng Nguyễn Xuân Phúc: Hội nghị WEF ASEAN 2018 - Chung tay xây dựng Cộng đồng ASEAN trong thời kỳ Cách mạng Công nghiệp 4.0.

Tin tức mới

Tin tức mới QUYỀN LỰC TRÁCH NHIỆM CỦA NGƯỜI LÃNH ĐẠO VÀ NIỀM TIN CỦA NHÂN DÂN

Thời gian và cơ hội không chờ đợi ai. Có được niềm tin của nhân dân thì không một trở lực nào có thể ngăn cản chúng ta xây dựng thành công đất nước.

Tin tức mới

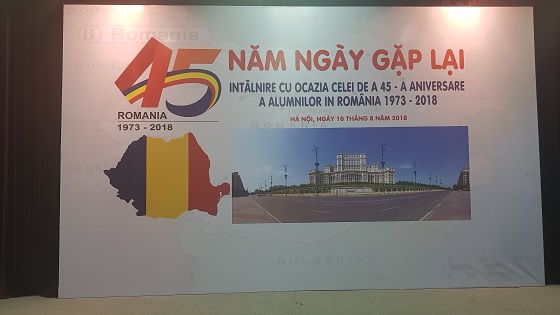

Tin tức mới LỄ KỶ NIỆM 45 NĂM NGÀY GẶP LẠI CỰU SINH VIÊN VIỆT NAM DU HỌC TẠI RUMANI

Ngày 10/8/2018, tại Hà Nội, các cựu sinh viên Việt Nam du học tại Rumani Khóa 1973 – 1978/1979 đã long trọng tổ chức Lễ kỷ niệm 45 năm ngày gặp lại.

Tin tức mới

Tin tức mới GIỚÍ THIỆU CƠ HỘI HỢP TÁC KINH TẾ VỚI VIỆT NAM

Ngày 23-24/5, Đại sứ quán Việt Nam tại Romania đã phối hợp với Phòng Thương mại và Công nghiệp tỉnh Prahova tổ chức Diễn đàn “Cơ hội hợp tác kinh tế với Việt Nam” tiềm năng phát triển hợp tác trong lĩnh vực du lịch, lao động với các doanh nghiệp Việt Nam.

Tin tức mới

Tin tức mới RÚT NGẮN KHOẢNG CÁCH ĐỊA LÝ, ĐƯA HỢP TÁC VIỆT NAM – ROMANIA LÊN TẦM CAO MỚI

Chuyến thăm Romania của Phó Thủ tướng Phạm Bình Minh có ý nghĩa quan trọng, đưa quan hệ hợp tác hữu nghị truyền thống 2 nước đi vào chiều sâu.

Tin tức mới

Tin tức mới THỦ TƯỚNG: CÁCH MẠNG CÔNG NGHIỆP 4.0 LÀ CƠ HỘI ĐỂ THỰC HIỆN KHÁT VỌNG PHỒN VINH

Đề cập đến vấn đề mà chuyên gia, diễn giả nêu ra là liệu Việt Nam có thể nằm ngoài cuộc chơi của cách mạng công nghiệp 4.0, Thủ tướng Nguyễn Xuân Phúc dứt khoát khẳng định "công nghiệp 4.0 là một cuộc chơi mà mỗi quốc gia sẽ phải mặc định là một phần tron

Tin tức mới

Tin tức mới THÔNG BÁO SỐ 2-2018 VỀ KẾT LUẬN CUỘC HỌP CỦA BAN THƯỜNG VỤ HỘI HỮU NGHỊ VIỆT NAM -RUMANI

Ngày 12 tháng 07 năm 2018, dưới sự chủ trì của ông Tống Văn Nga- Chủ tịch Hội, Ban Thường vụ Hội Hữu nghị Việt Nam-Rumani đã tiến hành cuộc họp thường kỳ tại phòng họp 105A, Quán Thánh, Ba Đình, Hà Nội.

Tin tức mới

Tin tức mới LÝ NHÃ KỲ LÀM LÃNH SỰ DANH DỰ ROMANIA TẠI TP HỒ CHÍ MINH

Tối 26/6, tại TP Hồ Chí Minh, Đại sứ quán Romania tại Việt Nam đã tổ chức lễ ra mắt Lãnh sự Danh dự Romania tại TP Hồ Chí Minh, nhiệm kỳ 4 năm cho bà Trần Thị Thanh Nhàn (tên thường gọi là Lý Nhã Kỳ).

Tin tức mới

Tin tức mới TÁO HỒNG NGÀY XƯA...

Hè về hái táo trên đồi Sau một năm học được ngồi bên nhau

Tin tức mới

Tin tức mới HỌP MẶT ĐOÀN ĐI RUMANI MÙA HÈ 2018 (ĐOÀN 4)

Đến hết ngày 31/5/2018, đã có 27 thành viên đăng ký tham gia đi Rumani hè 2018, Hội HN Việt Nam-Rumani đã cử ông Hoàng Trung Du, Phó Chủ tịch BCH cùng đi chuyến này làm Trưởng Đoàn.

Tin tức mới

Tin tức mới VIỆT NAM TĂNG CƯỜNG HỢP TÁC VỚI HÀNG LOẠT QUỐC GIA PHÁT TRIỂN

Thủ tướng Nguyễn Xuân Phúc có các cuộc tiếp xúc song phương với hầu hết lãnh đạo các nước G7, các nước và tổ chức quốc tế tham dự hội nghị...

Tin tức mới

Tin tức mới TỔ QUỐC

Nơi sâu thẳm của cõi lòng ưu ái Có một bài thơ viết tự lúc chào đời

Tin tức mới

Tin tức mới TIẾNG CÒI TÀU

Chúng tôi không gọi tuổi hoàng hôn Chỉ muốn cây đời thắm tươi hơn

Tin tức mới

Tin tức mới LAO ĐỘNG VIỆT NAM CHẬM DỊCH CHUYỂN VÀO AEC

Ngoài những rào cản kỹ thuật thì chất lượng cũng như vị thế của lao động Việt Nam vẫn khiêm tốn trên bản đồ lao động quốc tế...

Tin tức mới

Tin tức mới MÊ CÔNG: DÒNG SÔNG HỢP TÁC VÀ PHÁT TRIỂN

Nhân dịp Hội nghị cấp cao hợp tác tiểu vùng Mê Công mở rộng lần thứ sáu (GMS-6) và Hội nghị cấp cao hợp tác khu vực Tam giác phát triển Cam-pu-chia-Lào-Việt Nam lần thứ 10

Tin tức mới

Tin tức mới VIỆT NAM HỌC CÁCH CHỮA UNG THƯ HIỆN ĐẠI CỦA NGƯỜI NHẬT

Nhật Bản sẽ hỗ trợ Việt Nam đào tạo bác sĩ, đặc biệt các kĩ thuật hiện đại, tiên tiến nhất trong dự phòng, điều trị ung thư hiện nay.

Tin tức mới

Tin tức mới CÁC ĐẶC KHU ĐƯỢC ƯU TIÊN PHÁT TRIỂN THÊM NGÀNH, NGHỀ GÌ?

Với dự thảo luật mới nhất, các ngành nghề ưu tiên phát triển tại từng đặc khu đã được bổ sung.

Tin tức mới

Tin tức mới THÔNG BÁO SỐ 01/2018 CỦA THƯỜNG VỤ BAN CHẤP HÀNH TRƯƠNG HỘI HN VIỆT NAM - RUMANI

Ngày 05 tháng 04 năm 2018, dưới sự chủ trì của ông Tống Văn Nga- Chủ tịch Hội, Ban Thường vụ Hội Hữu nghị Việt Nam-Rumani đã tiến hành cuộc họp thường kỳ tại phòng họp 125D, Minh Khai, Hai Bà Trưng, Hà Nội.

Tin tức mới

Tin tức mới TUYÊN BỐ CHUNG VIỆT NAM - CUBA

Nhân chuyến thăm cấp Nhà nước của Tổng Bí thư Nguyễn Phú Trọng và Đoàn đại biểu cấp cao Việt Nam đến Cộng hòa Cuba từ ngày 28-30/3 theo lời mời của Bí thư thứ nhất Ban Chấp hành Trung ương Đảng Cộng sản Cuba,

Tin tức mới

Tin tức mới NGUYÊN THỦ TƯỚNG PHAN VĂN KHẢI TỪ TRẦN

Trong gần hai nhiệm kỳ Thủ tướng của ông, những luật căn bản trong thời kỳ đầu của quá trình đổi mới và mở cửa được xây dựng...

Tin tức mới

Tin tức mới BÀI VIẾT CỦA THỦ TƯỚNG NGUYỄN XUÂN PHÚC VỀ TÌNH HÌNH KINH TẾ VĨ MÔ

Giữ vững ổn định kinh tế vĩ mô, tạo môi trường thuận lợi cho sản xuất kinh doanh, thúc đẩy phát triển nhanh và bền vững

Tin tức mới

Tin tức mới XÂY DỰNG HÀ NỘI THÀNH SMART CITY VÀO NĂM 2030

Hà Nội đã có những bước tiến bộ trong việc ứng dụng công nghệ thông tin, đây là tiền đề cơ bản để tiến tới xây dựng thành phố thông minh...

Tin tức mới

Tin tức mới THƯ CHÚC MỪNG NĂM MỚI-XUÂN MẬU TUẤT 2018

Kính gửi các đối tác và toàn thể Lãnh đạo, các Chi hội, hội viên Hội Hữu nghị Việt Nam- Rumani!

Tin tức mới

Tin tức mới CHÍNH PHỦ CHỈ ĐẠO GIẢM, SÁP NHẬP HÀNG LOẠT CƠ QUAN

Thủ tướng Nguyễn Xuân Phúc vừa ký ban hành Nghị quyết số 10/NQ-CP Chương trình hành động của Chính phủ về đổi mới, sắp xếp tổ chức bộ máy hành chính nhà nước theo chỉ đạo của Bộ Chính trị.

Tin tức mới

Tin tức mới CHÍNH THỨC LẬP "SIÊU" ỦY BAN QUẢN TRÊN 5 TRIỆU TỶ VỐN NHÀ NƯỚC TẠI DOANH NGHIỆP

Chính phủ vừa ban hành Nghị quyết 09/NQ-CP thành lập Ủy ban Quản lý vốn nhà nước tại doanh nghiệp.

Tin tức mới

Tin tức mới CƠ HỘI LỚN CHO DOANH NGHIỆP VIỆT ĐẦU TƯ VÀO THỊ TRƯỜNG ROMANIA

Năm 2018, Hiệp định thương mại tự do Việt Nam – EU dự kiến chính thức có hiệu lực. Điều này mở ra một cơ hội lớn trong hợp tác kinh tế thương mại giữa Việt Nam với các thành viên của Liên minh Châu Âu, trong đó có Romania.

Tin tức mới

Tin tức mới THỦ TƯỚNG LÀM "TƯ LỆNH" XÂY DỰNG CÁC ĐẶC KHU KINH TẾ

Thủ tướng Chính phủ vừa quyết định thành lập Ban Chỉ đạo quốc gia về xây dựng các đơn vị hành chính - kinh tế đặc biệt.

Tin tức mới

Tin tức mới TỔNG BÍ THƯ: KHÔNG ĐỂ LỢI ÍCH NÀO CÁM DỖ

Chúng ta phải chống cho được tệ bè phái, cục bộ, cá nhân chủ nghĩa trong công tác cán bộ, không để bị lợi ích nào cám dỗ..., Tổng bí thư nhấn mạnh.

Tin tức mới

Tin tức mới TỔNG BÍ THƯ: CHỐNG THAM NHŨNG ĐƯỢC ĐẨY MẠNH HƠN BAO GIỜ HẾT

Công tác đấu tranh phòng, chống tham nhũng, lãng phí, quan liêu, tiêu cực được Đảng, Nhà nước ta lãnh đạo, chỉ đạo quyết liệt từ nhiều năm nay, nhưng thời gian gần đây càng được đẩy mạnh hơn bao giờ hết, Tổng bí thư Nguyễn Phú Trọng phát biểu tại Hội nghị

Tin tức mới

Tin tức mới NGAY LÚC NÀY, ĐẢNG PHẢI KIÊN QUYẾT HÀNH ĐỘNG

Lịch sử không chỉ là những cái đã qua mà còn là người thầy dạy cho chúng ta hiểu hiện tại và giúp chúng ta dự báo cả tương lai.

Tin tức mới

Tin tức mới NĂM CỦA NHỮNG KỶ LỤC KINH TẾ

Với hàng loạt kỷ lục, kinh tế VN 2017 đã viết nên kỳ tích cho một năm đột phá ấn tượng.

Tin tức mới

Tin tức mới ĐỔI MỚI DẠY VÀ HỌC NGOẠI NGỮ TRONG HỆ THỐNG GIÁO DỤC QUỐC DÂN

Thủ tướng Chính phủ vừa ký Quyết định số 2080/QĐ-TTg phê duyệt điều chỉnh, bổ sung Đề án dạy và học ngoại ngữ trong hệ thống giáo dục quốc dân giai đoạn 2017 - 2025.

Tin tức mới

Tin tức mới TỔNG BÍ THƯ: 'TRÁNH NHẠT ĐẢNG, KHÔ ĐOÀN, XA RỜI CHÍNH TRỊ'

Ngày 11/12, Đại hội Đoàn toàn quốc lần thứ 11 nhiệm kỳ 2017-2022 đã khai mạc tại Hà Nội.

Tin tức mới

Tin tức mới NHẬT BẢN MUỐN CÙNG TP HCM PHÁT TRIỂN HẠ TẦNG CHẤT LƯỢNG CAO

Sau tuyến Metro số 1, Nhật Bản bày tỏ mong muốn tiếp tục cùng TP HCM phát triển các dự án hạ tầng chất lượng cao khác.

Tin tức mới

Tin tức mới GẶP MẶT KỶ NIỆM 50 NĂM NGÀY ĐI RUMANI CỦA KHÓA 1967-1973

Ngày 15/10/2017, các Cựu lưu học sinh Khóa 1967 đã tổ chức kỷ niệm 50 năm ngày lên đường sang du học ở Rumani

Tin tức mới

Tin tức mới VỚI TRỌNG TRÁCH CAO CẢ ĐƯỢC GIAO PHÓ TÔI NGUYỆN LÀM HẾT SỨC MÌNH ĐƯA QUAN HỆ HỮU NGHỊ VÀ HỢP TÁC TRUYỀN THỐNG GIỮA RUMANI VÀ VIỆT NAM LÊN TẦM CAO MỚI

2017 là một năm có ý nghĩa quan trọng với Rumani và nền ngoại giao Rumani: kỷ niệm lần thứ 99 Quốc khánh Rumani, 155 năm ngày thành lập Bộ Ngoại giao Rumani và10 năm Rumani là thành viên của EU.

Tin tức mới

Tin tức mới LỜI CẢM ƠN CỦA BAN TỔ CHỨC BUỔI GẶP MẶT NHÂN DỊP QUỐC KHÁNH RUMANI LẦN THỨ 99

Ban tổ chức buổi gặp mặt nhân dịp Quốc khánh

Tin tức mới

Tin tức mới MÃI XỨNG ĐÁNG LÀ CẦU NỐI VỮNG CHẮC GÓP PHẦN THÚC ĐẨY PHÁT TRIỂN QUAN HỆ MỌI MẶT GIỮA HAI NƯỚC VIỆT NAM VÀ RUMANI

BBT xin trân trọng trích giới thiệu Bài viết của ông Tống Văn Nga, đăng trong Đặc san Hữu nghị số ra Tháng 11/2017 nhân dịp Quốc khánh Rumani lần thứ 99 (1/12/1918- 1/12/2017):

Tin tức mới

Tin tức mới GẶP MẶT NHÂN DỊP QUỐC KHÁNH RUMANI LẦN THỨ 99 (1/12/1918-1/12/2017).

Sáng ngày 25/11/2017 Hội Hữu nghị Việt Nam - Rumani đã tổ chức Gặp mặt Kỷ niệm Quốc khánh lần thứ 99 (1918-2017) của Rumani và Tổng kết công tác năm 2017 của Hội.

Tin tức mới

Tin tức mới SẼ ĐẦU TƯ 3 KHU ĐÔ THỊ ĐẠI HỌC CHẤT LƯỢNG CAO

Đại học Quốc gia Hà Nội, Đại học Quốc gia Tp.HCM và Đại học Đà Nẵng sẽ thành ba đô thị đại học chất lượng cao của cả nước...

Tin tức mới

Tin tức mới THÔNG BÁO GẶP MẶT NĂM 2017

Kính gửi: Toàn thể Lãnh đạo và Hội viên Hội Hữu nghị Việt Nam - Rumani.

Tin tức mới

Tin tức mới HỘI NGHỊ CẤP CAO APEC 25 BẾ MẠC, THÔNG QUA TUYÊN BỐ ĐÀ NẴNG

Chiều 11/11, tại Đà Nẵng, dưới sự chủ trì của Chủ tịch nước Trần Đại Quang, Chủ tịch Hội nghị Cấp cao APEC lần thứ 25,

Tin tức mới

Tin tức mới KHAI MẠC TUẦN LỄ CẤP CAO APEC Ở ĐÀ NẴNG

Tuần lễ Cấp cao APEC bắt đầu từ ngày 6/11, với sự tham gia của lãnh đạo 21 nền kinh tế và đại diện các doanh nghiệp hàng đầu thế giới.

Tin tức mới

Tin tức mới GẶP MẶT KỶ NIỆM 50 NĂM KHOÁ 1967-1973

Mùa thu năm 1967, đoàn lưu học sinh Việt Nam lên đường sang Rumani trong lúc qu ê hương đang trải qua những ngày chiến tranh khốc liệt ở cả hai miền Nam-Bắc.

Tin tức mới

Tin tức mới KỶ NIỆM 45 NĂM NGÀY ĐOÀN CỰU LƯU HỌC SINH ĐẾN RUMANI HỌC TẬP (1972-2017)

Trong 2 ngày 28 và 29 tháng 10 năm 2017, Đoàn cựu Lưu học sinh khóa 1972 đã tổ chức kỷ niệm Gặp mặt kỷ niệm 45 năm ngày lên đường sang du học ở Rumani (1972-2017)

Tin tức mới

Tin tức mới CỰU SINH VIÊN TỔNG HỢP AL. I. CUZA, IASI – ROMANIA TỔ CHỨC DU LỊCH KỶ NIỆM 45 NĂM TỐT NGHIỆP (1972-2017)

Năm 1972, cách đây đúng 45 năm, Khóa 1 và khóa 2 của Lưu Học Sinh Việt nam thuộc Trường Tổng hợp Alexandru Ioan Cuza thành phố Iasi – Romania cùng tốt nghiệp (do có sự thay đổi về chương trình và thời gian đào tạo của nhà trường).

Tin tức mới

Tin tức mới THÔNG BÁO KẾT LUẬN CỦA CUỘC HỌP GIỮA BTV HỘI VỚI ĐẠI SỨ RUMANI

Ngày 16 tháng 10 năm 2017, dưới sự chủ trì của ông Tống Văn Nga- Chủ tịch Hội, Cuộc họp Ban Thường vụ với Đại sứ Rumani Valeriu Arteni đã được tiến hành tại Phòng họp Nhà Hữu nghị, 105A Quán Thánh, Ba Đình, Hà Nội.

Tin tức mới

Tin tức mới CÔNG NGHIỆP Ô TÔ VÀ CƠ HỘI PHÁT TRIỂN MẠNG LƯỚI SẢN XUẤT TẠI VIỆT NAM

Ngày 12/10 tại Hà Nội, Bộ Công Thương tổ chức Hội thảo-Triển lãm "Công nghiệp ô tô và cơ hội phát triển mạng lưới sản xuất tại Việt Nam".

Tin tức mới

Tin tức mới XÂY DỰNG XÃ HỘI HỌC TẬP NHẰM CHẤN HƯNG NỀN GIÁO DỤC VIỆT NAM

Hôm nay 2/10/2017, đánh dấu bước quan trọng trong công tác xây dựng và phát triển công tác Khuyến học tại Việt Nam với 21 năm thành lập Hội Khuyến học Việt Nam và Ngày Khuyến học Việt Nam.

Tin tức mới

Tin tức mới THÔNG BÁO Kết luận của cuộc họp BTV mở rộng Hội Hữu nghị Việt Nam-Rumani

Ngày 25 tháng 09 năm 2017, dưới sự chủ trì của ông Tống Văn Nga- Chủ tịch Hội, Cuộc họp Ban Thường vụ mở rộng thường kỳ đã được tiến hành tại Hà Nội.

VIỆT NAM SẼ CÓ NHÀ MÁY SẢN XUẤT ĐỘNG CƠ MÁY BAY ĐẦU TIÊN

Hanwha Aero Engines là dự án đầu tiên tại Việt Nam liên quan đến công nghiệp động cơ hàng không...

Tin tức mới

Tin tức mới THỦ TƯỚNG: QUYẾT TÂM XÂY DỰNG ĐÔ THỊ ĐẠI HỌC TẦM CỠ QUỐC TẾ

Làm việc với ĐHQG Hà Nội sáng 12/9, Thủ tướng Nguyễn Xuân Phúc đồng ý nhiều kiến nghị nhằm xây dựng cơ sở này trở nên có "tầm cỡ khu vực và quốc tế".

Tin tức mới

Tin tức mới CHÍNH THỨC THÔNG XE CẦU VƯỢT BIỂN DÀI NHẤT VIỆT NAM

Sau gần 3 năm thi công, cầu vượt biển dài nhất Việt Nam chính thức thông xe...

KHỞI CÔNG TỔ HỢP SẢN XUẤT Ô TÔ VINFAST, HẢI PHÒNG

Ngày 2-9,Thủ tướng Chính phủ Nguyễn Xuân Phúc cùng đại diện lãnh đạo các bộ, ngành, TP Hải Phòng và Tập đoàn Vingroup đã nhấn nút khởi công tổ hợp sản xuất ô-tô VINFAST tại đảo Cát Hải, huyện Cát Hải (TP Hải Phòng).

Tin tức mới

Tin tức mới VIỆT NAM SẼ CÓ KHU HÀNH CHÍNH - KINH TẾ ĐẶC BIỆT?

Sự kết hợp giữa mô hình đặc khu kinh tế của Trung Quốc và mô hình đặc khu hành chính, đặc khu kinh tế ở Hàn Quốc?...

Tin tức mới

Tin tức mới GẶP MẶT THƯỜNG NIÊN 2017 CỦA HỘI CỰU SINH VIÊN TP CLUJ – NAPOCA

Ngày 13/8/2017, tại Nhà hàng Gió mới, Công viên Thống Nhất, Hà Nội , Hội CSV TP Cluj-Napoca đã tổ chức cuộc gặp mặt truyền thống, thường niên năm 2017.

Tin tức mới

Tin tức mới NĂM 2020, VIỆT NAM SẼ ĐẠT KIM NGẠCH XUẤT KHẨU 215 TỶ USD

Đến năm 2020, Việt Nam chấm dứt nhập siêu và bắt đầu có thặng dư từ 2021...

Tin tức mới

Tin tức mới ASEAN ĐÃ PHÁT TRIỂN NHƯ THẾ NÀO SAU 50 NĂM?

Theo dự báo của Diễn đàn Kinh tế Thế giới (WEF), đến năm 2020, ASEAN sẽ trở thành nền kinh tế lớn thứ 5 trên thế giới...

Tin tức mới

Tin tức mới DỰ BÁO KINH TẾ VIỆT NAM NỬA CUỐI 2017

Dự báo đáng chú ý về kinh tế Việt Nam 6 tháng cuối năm 2017 từ Trung tâm Thông tin và dự báo kinh tế - xã hội Quốc gia...

Tin tức mới

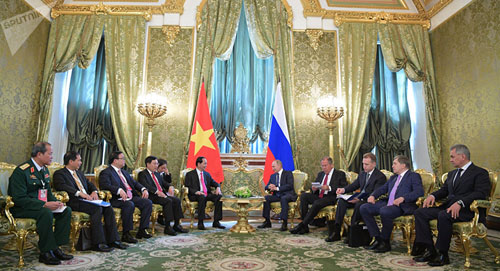

Tin tức mới XUNG LỰC MỚI THÚC ĐẨY HỢP TÁC TOÀN DIỆN VIỆT NAM VÀ LB NGA

Trong khuôn khổ chuyến thăm chính thức LB Nga, sáng 29/6, tại Điện Kremlin, Chủ tịch nước Trần Đại Quang đã có cuộc gặp hẹp và hội đàm với Tổng thống V. Putin.

Tin tức mới

Tin tức mới DIỄN ĐÀN PHÁT TRIỂN DOANH NGHIỆP VIỆT NAM 2017

Ngày 22/6, tại Hà Nội, Tạp chí Kinh tế và Dự báo (Bộ Kế hoạch và Đầu tư) phối hợp với Viện Nghiên cứu Chiến lược Thương hiệu và Cạnh tranh tổ chức Diễn đàn “Phát triển doanh nghiệp Việt Nam 2017”.

Tin tức mới

Tin tức mới THÔNG BÁO KẾT LUẬN CỦA CUỘC HỌP THƯỜNG VỤ BCH HỘI HỮU NGHỊ VIỆT NAM - RUMANI

Ngày 06 tháng 06 năm 2017, dưới sự chủ trì của ông Tống Văn Nga- Chủ tịch Hội, Cuộc họp Ban Thường vụ mở rộng thường kỳ đã được tiến hành tại Hà Nội.

Tin tức mới

Tin tức mới TUYÊN BỐ CHUNG VỀ VIỆC LÀM SÂU SẮC HƠN QUAN HỆ ĐỐI TÁC CHIẾN LƯỚC SÂU RỘNG VIỆT NAM- NHẬT BẢN

Trong khuôn khổ chuyến thăm chính thức Nhật Bản của Thủ tướng Nguyễn Xuân Phúc, hai bên đã ra Tuyên bố chung về việc làm sâu sắc hơn quan hệ Đối tác chiến lược sâu rộng Việt Nam-Nhật Bản.

Tin tức mới

Tin tức mới TUYÊN BỐ CHUNG VỀ TĂNG CƯỜNG ĐỐI TÁC TOÀN DIỆN GIỮA VIỆT NAM VÀ HOA KỲ

Hôm nay, 31/5, giờ Washington (ngày 1/6, giờ Hà Nội), nhân dịp chuyến thăm chính thức Hoa Kỳ của Thủ tướng Nguyễn Xuân Phúc, hai bên đã ra Tuyên bố chung về tăng cường Đối tác toàn diện giữa Việt Nam và Hoa Kỳ..

Tin tức mới

Tin tức mới THÔNG BÁO VỀ VIỆC TRỞ LẠI THĂM RUMANI HÈ 2017

Hiện nay các Cựu Lưu học sinh Thành phố Iasi đang thành lập Đoàn gồm 08 thành viên trở lại thăm trường cũ ở Iasi và Rumani vào khoảng thời gian từ 05/08/2017 đến 15/08/2017.

Tin tức mới

Tin tức mới XÓA BỎ MỌI HÌNH THỨC PHÂN BIỆT ĐỐI XỬ VỚI PHỤ NỮ

Thủ tướng Chính phủ vừa phê duyệt Kế hoạch triển khai thực hiện Khuyến nghị của Ủy ban về xóa bỏ mọi hình thức phân biệt đối xử với phụ nữ của Liên hợp quốc.

Tin tức mới

Tin tức mới DANH SÁCH BAN CHẤP HÀNH, BAN THƯỜNG VỤ, BAN KIỂM TRA, BAN THƯ KÝ KHÓA VI (NHIỆM KỲ 2017-2022)

Căn cứ kết quả Bầu cử tại Đại hội Đại biểu toàn quốc của Hội Hữu nghị Việt Nam- Rumaningày 22 tháng 4 năm 2017 và Kỳ họp thứ nhất của BCH Khóa VI (Nhiệm kỳ 2017-2022).

Tin tức mới

Tin tức mới THÔNG BÁO TUYỂN SINH ĐI HỌC TẠI RUMANI NĂM 2017

Căn cứ thông tin của Đại sứ quán Việt Nam tại Ru-ma-ni và Chương trình hợp tác trong lĩnh vực giáo dục và đào tạo giữa Bộ Giáo dục và Đào tạo Việt Nam và Bộ Giáo dục Quốc gia Ru-ma-ni giai đoạn 2016 - 2020,

Tin tức mới

Tin tức mới ĐẠI HỘI ĐẠI BIỂU TOÀN QUỐC LẦN THỨ VI CỦA HỘI HỮU NGHỊ VIỆT NAM – RUMANI THÀNH CÔNG TỐT ĐẸP

Ngày 22 háng 04 năm 2017, Đại hội Đại biểu toàn quốc lần thứ VI của Hội Hữu nghị Việt Nam - Rumani được tổ chức tại Hội trường Nhà Hữu nghị 105A Quán Thánh, Ba Đình, Hà Nội.

Tin tức mới

Tin tức mới CÁCH MẠNG CÔNG NGHIỆP 4.0: CƠ HỘI CHƯA TỪNG THẤY, NHƯNG...

Thế nào là cách mạng công nghiệp 4.0? Nội dung và xu thế phát triển của cuộc cách mạng này là gì?...

Tin tức mới

Tin tức mới THÔNG BÁO VỀ VIỆC TỔ CHỨC ĐẠI HỘI ĐẠI BIỂU TOÀN QUỐC LẦN THỨ VI CỦA HỘI HỮU NGHỊ VIỆT NAM- RUMANI

BBT Website xin thông báo toàn văn Nghị quyết về việc tổ chức Đại hội Đại biểu toàn quốc lần thứ VI của Hội Hữu nghị Việt Nam - Rumani.

Tin tức mới

Tin tức mới GIỚI THIỆU TIỀM NĂNG VIỆT NAM Ở ROMANIA

Ngày 23/3, tại thủ đô Bucharest, Đại sứ quán Việt Nam tại Romania đã phối hợp với Lãnh đạo Trung tâm Titulescu tổ chức buổi tọa đàm giới thiệu tiềm năng, phát triển kinh tế của Việt Nam, quảng bá văn hóa, du lịch của Việt Nam.

Tin tức mới

Tin tức mới ĐO SỰ HÀI LÒNG CỦA NGƯỜI DÂN ĐỐI VỚI CƠ QUAN NHÀ NƯỚC

Các bộ, ngành, địa phương định kỳ hàng năm triển khai đo lường sự hài lòng của người dân để phát hiện kịp thời những tồn tại trong chất lượng phục vụ của cơ quan hành chính nhà nước, từ đó xác định các giải pháp khắc phục, nâng cao chất lượng phục vụ.

Tin tức mới

Tin tức mới THÔNG BÁO SỐ 2 VỀ VIỆC XEM BIỂU DIỄN CA MÚA NHẠC DÂN TỘC RUMANI

Theo thông tin từ ĐSQ Rumani tại Hà Nội ngày 14/3/2017,

Tin tức mới

Tin tức mới PHỤ NỮ NGÀY CÀNG KHẲNG ĐỊNH ĐƯỢC VAI TRÒ CỦA MÌNH TRONG XÃ HỘI

Phụ nữ cả nước luôn tin tưởng vào sự lãnh đạo của Đảng, kế thừa và phát huy truyền thống vẻ vang của phụ nữ Việt Nam, học tập và làm theo tấm gương đạo đức Hồ Chí Minh,

Tin tức mới

Tin tức mới THÔNG BÁO VỀ DU LỊCH 2017

Hiện nay, các Chi hội CSV Tổng hợp và BK Iasi đang chuẩn bị tổ chức cho 1 đoàn khoảng 15 người đi du lịch 4 nước EU

Tin tức mới

Tin tức mới THÔNG BÁO VỀ VIỆC ĐOÀN NGHỆ THUẬT CA MÚA NHẠC DOINA OLTULUI RUMANI SANG THĂM VÀ BIỂU DIỄN TẠI VIỆT NAM

Theo thông tin từ Bộ VHTTDL (Quyết định số 389/QĐ-BVHTTDL ngày 15/2 về việc đón đoàn nghệ thuật Ru-ma-ni).

Tin tức mới

Tin tức mới “BẮC NINH PHẢI THÀNH THỦ PHỦ ĐIỆN TỬ CỦA THẾ GIỚI”

Cùng với việc lập đề án xây dựng tỉnh trở thành thành phố trực thuộc Trung ương vào năm 2022, Bắc Ninh phải phấn đấu và phát triển hơn nữa để trở thành thủ phủ sản xuất đồ điện tử công nghệ cao của châu Á và thế giới.

Tin tức mới

Tin tức mới HƯỚNG DẪN TRIỂN KHAI THÍ ĐIỂM CẤP THỊ THỰC ĐIỆN TỬ

Tổng cục Du lịch vừa có công văn gửi các Sở Du lịch, Sở Văn hóa, Thể thao và Du lịch, doanh nghiệp kinh doanh lữ hành quốc tế và các cơ sở lưu trú du lịch trên toàn quốc về việc hướng dẫn triển khai thí điểm cấp thị thực điện tử.

Tin tức mới

Tin tức mới GẶP MẶT, TIẾP ĐÓN VÀ LÀM VIỆC VỚI CHỦ TỊCH HỘI HỮU NGHỊ TƯƠNG HỖ RU- VIỆT

Chiều ngày 7/2/2017 (tức ngày 11 tháng Giêng Đinh Dậu), Đại diện Ban Thường vụ Hội Hữu nghị Việt Nam-Rumani đã tiếp đón và làm việc với Tiến sĩ Ion Dragnea, Chủ tịch Hội Hữu nghị Tương hỗ Ru- Việt cùng các thành viên của Đoàn đang có chuyến thăm và làm vi

Tin tức mới

Tin tức mới TĂNG CƯỜNG QUAN HỆ HỮU NGHỊ VÀ HỢP TÁC VIỆT NAM - ROMANIA

Năm 2016 vừa qua đánh dấu 66 năm thiết lập quan hệ ngoại giao giữa Việt Nam và Romania (3/2/1950 – 3/2/2016).

Tin tức mới

Tin tức mới VIỆT - TRUNG KÝ 15 VĂN KIỆN HỢP TÁC TRONG CHUYẾN THĂM CỦA TỔNG BÍ THƯ

Đây là lần đầu tiên Tổng bí thư Nguyễn Phú Trọng thăm Trung Quốc trên cương vị Tổng bí thư sau Đại hội Đảng 12...

Tin tức mới

Tin tức mới PHÓ THỦ TƯỚNG CHỈ ĐẠO XÂY THÊM ĐƯỜNG LĂN, NHÀ GA CHO TÂN SƠN NHẤT

Để giảm tải cho Tân Sơn Nhất, Phó thủ tướng Trịnh Đình Dũng yêu cầu cơ quan chức năng làm thêm một đường lăn, 2 nhà ga, bãi đỗ máy bay và hệ thống giao thông kết nối.

Tin tức mới

Tin tức mới HỘI NGHỊ ĐOÀN CHỦ TỊCH LIÊN HIỆP CÁC TỔ CHỨC HỮU NGHỊ VIỆT NAM LẦN THỨ VI KHÓA V

Chiều 28/12, tại Hà Nội, Liên hiệp các tổ chức hữu nghị Việt Nam tổ chức Hội nghị Đoàn Chủ tịch lần thứ VI khoá V (nhiệm kỳ 2013 - 2018) để tổng kết công tác năm 2016 và triển khai nhiệm vụ năm 2017.

Tin tức mới

Tin tức mới 9 TỒN TẠI KINH TẾ - XÃ HỘI 2016 TỪ GÓC NHÌN THỦ TƯỚNG

Một điều khiến dư luận bức xúc trong năm qua chính là đã để xảy ra các sai phạm trong công tác cán bộ...

Tin tức mới

Tin tức mới KINH TẾ VIỆT NAM NĂM 2016 VÀ NHỮNG KỶ LỤC

Bất chấp không ít khó khăn, thách thức từ trong nước và quốc tế, kinh tế Việt Nam năm 2016 vẫn xác lập thêm những kỉ lục mới.

Tin tức mới

Tin tức mới CHÚC MỪNG LỄ GIÁNG SINH VÀ NĂM MỚI 2017

Nhân dịp Lễ Giáng sinh và Năm mới 2017 Ban Biên tập Website viromas.org xin gửi tới toàn thể Lãnh đạo và Hội viên Hội Hữu nghị Việt Nam – Rumani lời chúc mừng tốt đẹp nhất.

Tin tức mới

Tin tức mới LỜI CẢM ƠN CỦA BAN TỔ CHỨC BUỔI GẶP MẶT KỶ NIỆM QUỐC KHÁNH RUMANI LẦN THỨ 98

BAN TỔ CHỨC sự kiện xin gửi lời cảm ơn chân thành và chúc sức khỏe tới tất cả mọi người đã tham gia. Đặc biệt cảm ơn các doanh nghiệp và các hội viên đã có sự đóng góp về vật chất góp phần thành công tốt đẹp của buổi gặp mặt.

Tin tức mới

Tin tức mới VIỆT NAM PHÁT HIỆN VỈA DẦU MỚI

Ông Lê Việt Hải, Phó tổng giám đốc địa chất Liên doanh Việt - Nga (Vietsovpetro) cho biết

Tin tức mới

Tin tức mới THÔNG BÁO TẠM HOÃN ĐẠI HỘI

KÍnh gửi : Các UV BTV, UVBCH, các Đại biểu và Toàn thể hội viên Hội Hữu nghị Việt Nam - Rumani.

Tin tức mới

Tin tức mới GẶP MẶT KỶ NIỆM QUỐC KHÁNH RUMANI LẦN THỨ 98 VÀ KỶ NIỆM 25 NĂM THÀNH LẬP HỘI HỮU NGHỊ VIỆT NAM - RUMANI

Sáng ngày 27/11/2016, tại hội trường số 9 Nguyễn Cảnh Chân, Ba Đình, Hà Nội, Hội hữu nghị Việt Nam- Rumani đã long trọng tổ chức kỷ niệm Quốc khánh Rumani lần thứ 98 (1/12/1918-1/12/2016) và Kỷ niệm 25 ngày thành lập Hội Hữu nghị Việt Nam-Rumani.

Tin tức mới

Tin tức mới TUYỂN TẬP THƠ "RUMANI - TÌNH YÊU VÀ NỖI NHỚ"

Nhân dịp Đại hội Đại biểu toàn quốc lần thứ VI (Nhiệm kỳ 2016 – 2021) và Kỷ niệm 25 năm ngày thành lập Hội Hữu nghị Việt nam-Rumani (9/11/1991-9/11/2016); Kỷ niệm 98 năm Quốc khánh Rumani (1/12/1918-1/12/2016),

Tin tức mới

Tin tức mới THÔNG BÁO GẶP MẶT

Kính gửi các anh/chị trong BCH và toàn thể Hội viên Hội Hữu nghị Việt Nam - Rumani.

Tin tức mới

Tin tức mới NGHỊ QUYẾT TƯ VỀ HỘI NHẬP KINH TẾ QUỐC TẾ HIỆU QUẢ

Ngày 5/11, Tổng bí thư Nguyễn Phú Trọng đã ký ban hành Nghị quyết số 06-NQ/TW về thực hiện có hiệu quả tiến trình hội nhập kinh tế quốc tế, giữ vững ổn định chính trị-xã hội trong bối cảnh nước ta tham gia các hiệp định thương mại tự do thế hệ mới.

Tin tức mới

Tin tức mới NGHỊ QUYẾT 05 CỦA ĐẢNG VỀ ĐỔI MỚI MÔ HÌNH TĂNG TRƯỞNG KINH TẾ

Nghị quyết 05 của Ban Chấp hành Trung ương khóa XII được Tổng bí thư Nguyễn Phú Trọng ký ban hành ngày 1/11/2016.

Tin tức mới

Tin tức mới "NẾU KHÔNG LÃNG MẠN, VIETTEL VÀ ZALO ĐÃ KHÔNG ĐEM CHUÔNG ĐI ĐÁNH XỨ NGƯỜI"

Những người Việt ở Viettel hay Zalo đang ấp ủ khát vọng rằng một ngày nào đó Việt Nam không chỉ được biết đến như là một đất nước nổi tiếng về xuất khẩu nông sản, thủy hải sản…

Tin tức mới

Tin tức mới BỘ TRƯỞNG TRƯƠNG MINH TUẤN: SẼ XỬ NGHIÊM TÌNH TRẠNG "ĂN TIỀN" ĐỂ THÔNG TIN SAI SỰ THẬT

Thời gian gần đây, nhiều cơ quan báo chí đã bị xử phạt, nhắc nhở, một số tổng biên tập bị tạm đình chỉ chức vụ do có sai phạm.

Tin tức mới

Tin tức mới HỘI THẢO XÚC TIẾN THƯƠNG MẠI, GIAO LƯU VĂN HÓA ẨM THỰC TẠI TỈNH TULCEA, RUMANI

Triển khai kế hoạch Ngoại giao phục vụ kinh tế năm 2016 tại địa bàn Rumani, Từ ngày 8-10/8/2016, Đại sứ quán Việt Nam tại Rumani đã phối hợp với các cơ quan chức năng tỉnh Tulcea và Đoàn công tác tỉnh Bến Tre - Việt Nam

Tin tức mới

Tin tức mới THÔNG BÁO CỦA ĐẠI SỨ QUÁN RUMANI TẠI VIỆT NAM

Từ ngày 17 đến 25/10/2016, Tập đoàn Máy và Thiết bị điện Rumani (APREL) sẽ sang thăm và tham dự Triển lãm Quốc tế tại TP Vũng Tàu. BBT Website xin trân trọng giới thiệu Thông báo của Đại sứ quán Rumani về sự kiện này như sau:

Tin tức mới

Tin tức mới SỬA LUẬT CÓ NGĂN VIỆT NAM THÀNH "BÃI RÁC CÔNG NGHỆ"?

Việt Nam vẫn chuyển giao công nghệ thông qua mua máy móc, thiết bị phần lớn đã lạc hậu 2 – 3 thế hệ là chính...

Tin tức mới

Tin tức mới GẶP MẶT CHI HỘI HỮU NGHỊ DẦU KHÍ VIỆT – RU

Sáng ngày 24/9/2016, tại Viện Dầu Khí Việt Nam, 167 Trung Kính, Hà Nội , đã diễn ra cuộc gặp mặt lần thứ 2 của Chi hội Hữu nghị Dầu Khí Việt – Ru, kỷ niệm 1 năm thành lập Chi hội.

Tin tức mới

Tin tức mới GẶP MẶT KỶ NIỆM 50 NĂM THÀNH LẬP ĐƠN VỊ LHS THÀNH PHỐ IASI-RUMANI

Ngày 18 tháng 9 năm 2016, tại Hà Nội, các Chi hội CSV thành phố Iasi đã tổ chức cuộc gặp mặt kỷ niệm 50 năm ngày thành lập đơn vị quản lý LHS VN đầu tiên tại TP thủ phủ của vùng Mondova, Rumani.

Tin tức mới

Tin tức mới NGOẠI TRƯỞNG MỸ JOHN KERRY: VIỆT NAM ĐÃ PHÁT TRIỂN ĐẾN KINH NGẠC!

Nhân dịp kỷ niệm 71 năm Quốc khánh nước Cộng hòa xã hội chủ nghĩa Việt Nam (2/9/1945 – 2/9/2016), từ Hoa Kỳ, Ngoại trưởng John Kerry đã có bài phát biểu chúc mừng nhân dân Việt Nam, và tin tưởng, mối quan hệ giữa Nam-Hoa Kỳ sẽ phát triển nhiều hơn nữa tro

Tin tức mới

Tin tức mới TỔNG BÍ THƯ: GIỮ NƯỚC TỪ XA, TỪ KHI NƯỚC CHƯA NGUY

Tại hội nghị ngoại giao 29 ngày 22/8/2016, Tổng bí thư Nguyễn Phú Trọng đã có bài phát biểu chỉ đạo trước các cán bộ ngoại giao, ngoại vụ đến từ gần 100 địa bàn khác nhau trên thế giới và khắp các tỉnh thành trong cả nước.

Tin tức mới

Tin tức mới HÀ NỘI MỞ PHỐ ĐI BỘ CUỐI TUẦN QUANH HỒ GƯƠM TỪ 1/9/2016

UBND thành phố Hà Nội vừa thông qua phương án tổ chức thí điểm các tuyến phố đi bộ khu vực hồ Gươm và khu vực phụ cận, áp dụng từ 19h đến 24h vào 3 ngày cuối tuần.

Tin tức mới

Tin tức mới “BAY LÊN ƯỚC MƠ, TỔ QUỐC ĐANG GỌI TA”

Bước vào mùa thu cách mạng thứ 71, đất nước đang đứng trước những vận hội lớn để cất cánh bay cao hơn nữa tới những thắng lợi mới, tiếp tục hội nhập sâu vào cộng đồng quốc tế với vị thế ngày càng vững chắc, tầm vóc và uy tín ngày càng được củng cố mạnh mẽ

Tin tức mới

Tin tức mới THỦ TƯỚNG: KHẮC PHỤC TÌNH TRẠNG NÓI KHÔNG AI NGHE

Việc gì có lợi cho Tổ quốc, tôi sẽ chỉ đạo thực hiện ngay, khắc phục tình trạng nói không ai nghe, nghe xong không làm đến nơi đến chốn - Thủ tướng nói.

Tin tức mới

Tin tức mới THỦ TƯỚNG: "KHÔNG ĐỂ DOANH NGHIỆP VIỆT THUA THIỆT"

“Không để doanh nghiệp Việt Nam bỡ ngỡ về thông tin và luật pháp ở thị trường quốc tế. Không chấp nhận những việc doanh nghiệp, nhà cung ứng của Việt Nam bị chèn ép, bất công, bị thua thiệt trước các tập đoàn đa quốc gia”.

Tin tức mới

Tin tức mới ROMANIA ỦNG HỘ GIẢI QUYẾT VẤN ĐỀ BIỂN ĐÔNG TRÊN CƠ SỞ UNCLOS

Ngày 12/7, Phó Thủ tướng, Bộ trưởng Ngoại giao Phạm Bình Minh đã tiếp Bộ trưởng Ngoại giao Romania Lazar Comanescu trong khuôn khổ chuyến thăm chính thức Việt Nam của Thủ tướng Romania (11-14/7/2016).

Tin tức mới

Tin tức mới XÂY DỰNG ĐỀ ÁN ĐỔI MỚI MÔ HÌNH TĂNG TRƯỞNG, NÂNG CAO SỨC CẠNH TRANH NỀN KINH TẾ

Ngày 12/8, Ủy viên Bộ Chính trị, Phó Thủ tướng Vương Đình Huệ chủ trì cuộc làm việc với lãnh đạo các các bộ, ban ngành Trung ương, Ủy ban Kinh tế của Quốc hội về việc xây dựng Đề án

Tin tức mới

Tin tức mới KẾ HOẠCH TÁI CƠ CẤU KINH TẾ GIAI ĐOẠN 2016-2020

Bộ Kế hoạch và Đầu tư đang xây dựng Đề án Kế hoạch tái cơ cấu nền kinh tế giai đoạn 2016 – 2020 gắn với chuyển đổi mô hình tăng trưởng theo hướng nâng cao chất lượng, hiệu quả và năng lực cạnh tranh của nền kinh tế.

Tin tức mới

Tin tức mới CHÍNH PHỦ QUYẾT TÂM "CHỈ TIẾN KHÔNG LÙI”

Phát biểu kết luận phiên họp Chính phủ thường kỳ tháng 7/2016, Thủ tướng Nguyễn Xuân Phúc khẳng định,

Tin tức mới

Tin tức mới LỜI TUYÊN THỆ VÀ PHÁT BIỂU CỦA THỦ TƯỚNG TRƯỚC QUỐC HỘI

Chiều 26/7, Thủ tướng Chính phủ Nguyễn Xuân Phúc đã tuyên thệ nhậm chức và phát biểu trước Quốc hội, đồng bào và cử tri cả nước ngay sau khi được Quốc hội tín nhiệm bầu giữ chức vụ Thủ tướng Chính phủ nhiệm kỳ 2016-2021

KỶ NIỆM 69 NĂM NGÀY THƯƠNG BINH-LIỆT SĨ (27/7/1947 – 27/7/2016)

Những năm qua, Đảng và nhà nước ta luôn chú trọng giáo dục ý thức trách nhiệm, nghĩa vụ công dân và lòng biết ơn sâu sắc của các tầng lớp nhân dân, của các thế hệ đối với liệt sỹ, gia đình liệt sỹ, thương binh, bệnh binh và người có công với cách mạng.

Tin tức mới

Tin tức mới THÔNG BÁO GẶP MẶT KHÓA 1966-1972 (LẦN 2)